最終更新日:

ファクタリングにより資金調達を行なう際には、債権譲渡登記が必要になる可能性があります。

しかし債権譲渡登記は必ず必要になるわけではなく、すでに複数回ファクタリングを利用しているが、債権譲渡登記が必要になった経験がないという企業も少なくはないはずです。

この記事では「債権譲渡登記」がどのような制度であり、ファクタリング会社は何を目的として債権譲渡登記を行なうことを求めてくるのかを解説させていただきます。

さらには債権譲渡登記が必要になる可能性の高い状況や、登記を行なうことで発生するメリット・デメリットなども併せてご紹介します。

債権譲渡登記を行わずファクタリングを利用したい、登記を行なう際も納得した上で手続きを進めたいとお考えの経営者様は、ぜひこの記事を最後までお読みください。

「債権譲渡登記」の概要と目的

法務省のホームページには、「債権譲渡登記の概要」が記載されており、「制度のポイント」として以下の文章が掲載されています。

- 登記することにより、当該債権の債務者以外の第三者について、民法第467条の規定による確定日付のある証書による通知があったものとみなされ、第三者対抗要件が具備されます。

- 登記することができる債権の譲渡人は、法人のみに限定されています。

- 譲渡に係る債権は、金銭の支払を目的とするものであって、民法第三編第一章第四節の規定により譲渡されるものに限定されています。

- 債務者が特定していない将来債権も登記することができます。

- 債権譲渡登記がされた場合において、譲渡人若しくは譲受人が当該債権の債務者に登記事項証明書を交付して通知をし、又は債務者が承諾をしたときは、債務者についても確定日付のある証書による通知があったものとみなされ、対抗要件が具備されます。

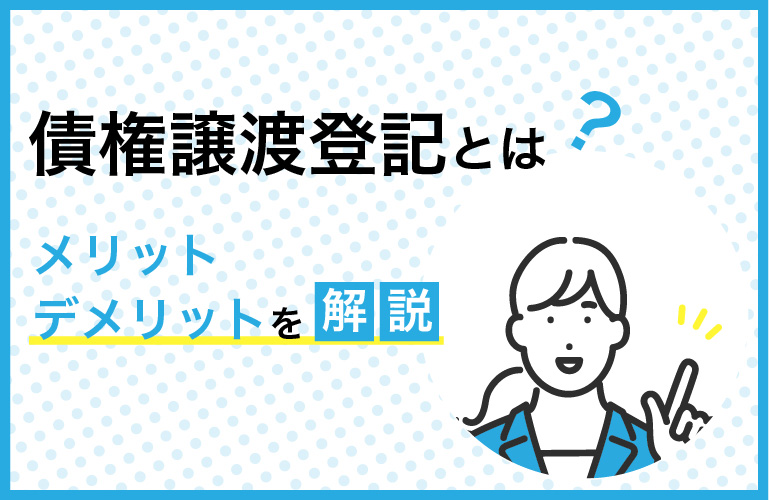

複雑に感じる文章ではありますが、債権譲渡登記を行うことで、その時点での「債権の所有者」がどこの誰であるかを明確にすることができます。

ファクタリング会社が売掛債権を買取り現金化するファクタリングは、法的には「債権の譲渡契約」に該当しますが、ファクタリングを利用したという事実だけでは売掛債権の所有権の所在を示す証拠にはなりません。

しかし債権譲渡登記を行なえば、ファクタリング会社は法的にも認められた状態で、売掛債権の所有権を主張できるようになるのです。

「第三者への対抗要件」を満たすことが債権譲渡登記の主な目的

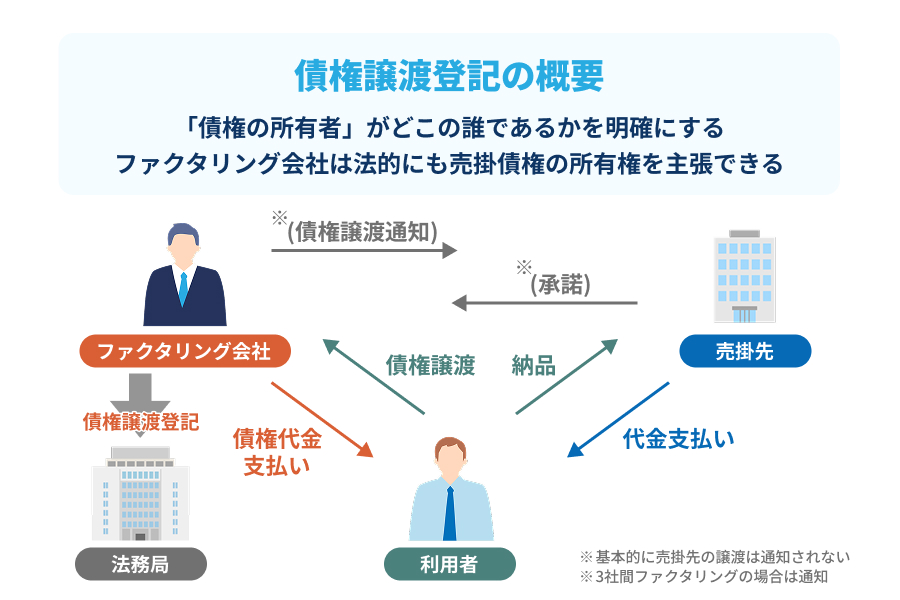

ファクタリング会社が売掛債権の売却を希望している企業に対して債権譲渡登記を行うことを求めるのは、「第三者対抗要件を満たす」ことが主な目的となります。

第三者対抗要件とは、「債務者を除いた第三者に対して権利の変動が行われたことを主張するための要件」のことを指します。

この第三者対抗要件を具備することで、ファクタリング会社が売掛債権を買取った後に起こり得るトラブルに対応しやすくなるため、ファクタリング会社側としては売掛債権の回収リスクに対する1つの備えを得られるようになるのです。

そしてファクタリングによって売掛債権を現金化した後に起こりえる以下の2つの状況に対して、債譲渡登記を行い第三者対抗要件を満たすことで、回避や対応が可能となります。

「債権の二重譲渡」に対しての対策

「二重譲渡」とは、特定の物品や権利などを複数の人物や企業に対して譲渡することを指し、ファクタリングによる資金調達を行った際に起こり得る「債権の二重譲渡」とは、同一の売掛債権を複数のファクタリング会社に対して売却した状況となります。

売掛債権の二重譲渡が行われた際に所有権や優先順位を主張することが出来ない場合には、買取を行った売掛債権を回収できなくなってしまうリスクが高まります。

しかし債権譲渡登記を行っておけば所有権が主張できるようになるため、優先的に支払いを受けることが可能となります。

もちろん債権の二重譲渡は詐欺罪に該当する行為であるため、債権譲渡登記を行っていなくとも二重譲渡を行なった企業や人物を法的に訴えることで賠償金などを受けとれる可能性はありますが、より安全に売掛債権をファクタリング会社が買い取るためには、債権譲渡登記は効果的な対策となるのです。

「売掛債権の代金を受け取れない」場合の対策

ファクタリングの契約方法の1つである2社間ファクタリングでは、売掛先に対して売掛債権の現金化を行うことを通知する必要がないため、債権売却を行った企業が売掛先から一旦は代金の支払いを受け、その後速やかにファクタリング会社へ渡すという流れが発生します。

しかし債権の現金化を行った企業が代金の受渡しを行わず、横領されてしまうというリスクはゼロではありません。

そのためファクタリングの審査では経営者の人となりも確認しますが、代金を横領されるような状況に陥った際にも債権譲渡登記を行っていれば、所有権を主張し支払いを求めやすくなります。

また売掛先が支払いを実行しない場合には法的措置を取る必要性が発生するものの、償還請求権なしでの契約が原則であるファクタリングでは、法的措置の手続きはファクタリング会社が行わなくてはなりません。

法的措置を取る場合にも債権の所有者である証明が求められますが、債権譲渡登記はその際にも効果を発揮します。

ファクタリング利用時に債権譲渡登記が必要になる可能性

債権譲渡登記はファクタリング会社が売掛債権を買取った後の「債権回収リスクの軽減」に役立ちますが、記事の冒頭でもお伝えしたとおり、必ずしも債権譲渡登記が必要になるわけではありません。

それどころか、実際には「債権譲渡登記不要」や「留保可能」となっているファクタリング会社は少なくはなく、登記を行わずに売掛債権を現金化するのは、それほど難しいことではないのです。

ここからはファクタリングを活用し資金調達を行っていただく際に、債権譲渡登記が不要な状況と必要になる可能性がある状況について解説させていただきます。

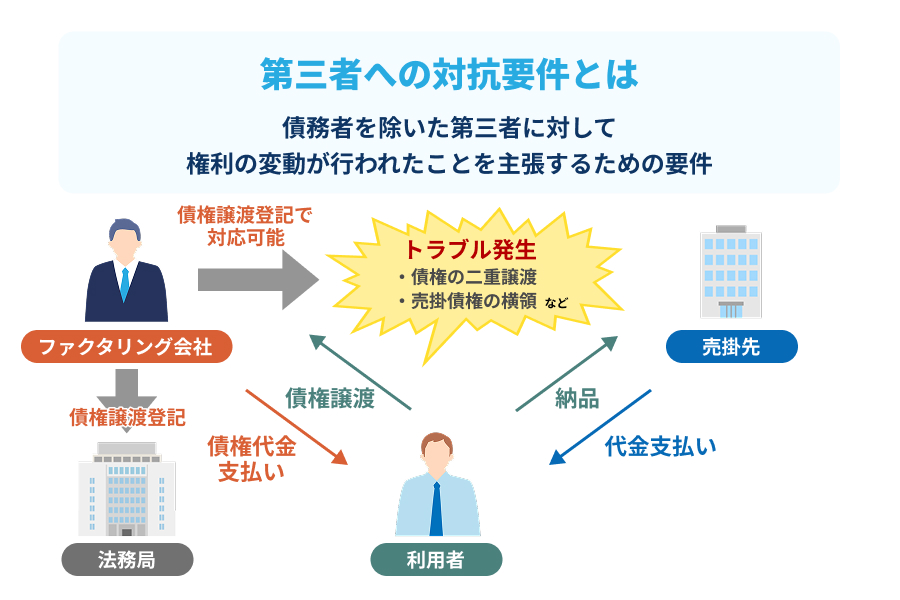

3社間ファクタリングは原則「債権譲渡登記不要」

売掛先に対して債権譲渡に関する通知を行った上で売掛債権の現金化を行なう「3社間ファクタリング」利用時には、ほとんど場合で「債権譲渡登記不要」となります。

3社間ファクタリングでは債権譲渡登記が必要なくなるのは、以下の2つの大きな理由があります。

- 売掛先からファクタリング会社に対して直接支払いが行われるため、代金の持ち逃げなどが起こり得ない

- 売掛債権の譲渡を売掛先が認知しているため、二重譲渡を行なうことは非常に難しくなり、また支払いを優先的に受けやすくもなる

3社間ファクタリングを利用した際には、売掛先はその時点での売掛債権の所有者であるファクタリング会社に対して直接支払いを行なうのが基本であり、ファクタリングを利用した企業は代金を一旦受け取ることはありません。

そのため、債権回収時のファクタリング会社にとってのリスクの1つである「代金の横領」が行われる危険がなくなります。

またファクタリングの利用を売掛先が認知している状態で売掛債権の二重譲渡を行なうのは難しく、仮に売掛先に知られることなく二重譲渡が行われたとしても、売掛先は売掛債権の譲渡先として認知しているファクタリング会社に対して支払いを実行するはずです。

このように3社間ファクタリングでは、ファクタリングを利用した企業が関係する可能性がある売掛債権の回収リスクが低くなることから、債権譲渡登記が多くの場合で不要となるのです。

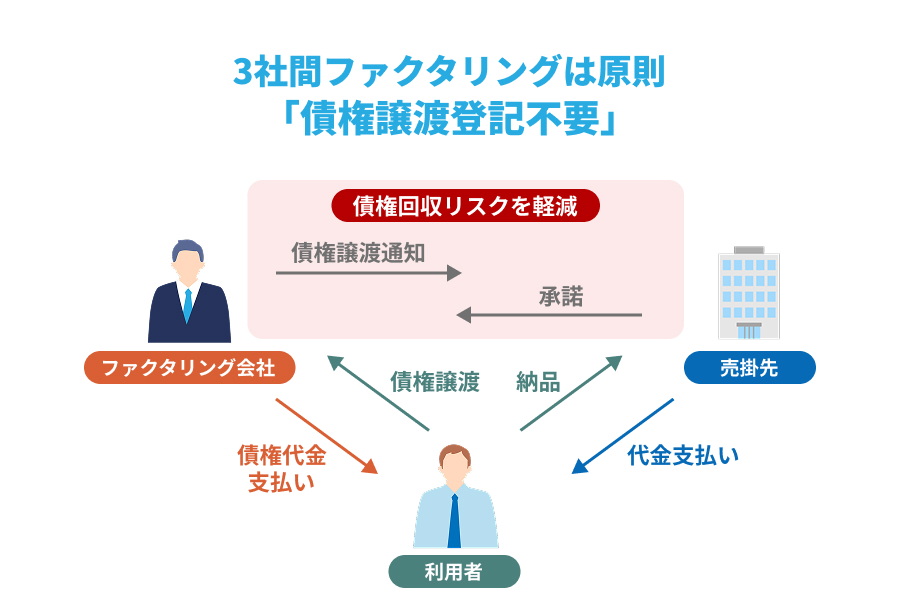

2社間ファクタリングは「債権譲渡登記が必要になる可能性あり」

債権譲渡に関する通知を売掛先に対して原則行わない「2社間ファクタリング」は、3社間ファクタリングと比較してファクタリング会社にとっての債権回収リスクが高まると考えられており、リスク対策として債権譲渡登記が必要になる可能性があります。

しかし債権譲渡登記を必要とするかはファクタリング会社の判断次第であり、2社間ファクタリング利用時でも「債権譲渡登記不要」や「留保可能」となっている場所は実は珍しくはありません。

特にスピード買取に対応可能であることをメリットとしている場所が多い、「独立系」と呼ばれる金融機関が関係しないファクタリング会社では債権譲渡登記が不要となっていることが珍しいです。

銀行系やノンバンク系と呼ばれる金融機関やそのグループ企業が扱っているファクタリングサービスでは、債権譲渡登記が必要になる傾向があります。

債権譲渡登記が不要であることは利用者側にとってメリットも少なくはないため、登記不要で利用可能なファクタリング会社の大半はホームページにその情報を掲載していますので、債権譲渡登記を行わず2社間ファクタリングを利用したいとお考えであれば、ホームページの情報をまずはご確認ください。

オンライン完結は2社間ファクタリングでも「債権譲渡登記の留保可能」

申込みから契約までの手続きがWEB上で完結できる

オンライン完結ファクタリングは、利便性が高く資金調達スピードに関しても優れているなど、多くの企業にとって資金調達に活用するメリットの大きいサービスです。

またオンライン完結ファクタリングは2社間ファクタリングの一種となりますが、債権譲渡登記に関しては不要となっていることが大半です。

債権譲渡登記が不要な理由としては、登記を行なう場合オンライン完結が難しくなってしまったり、スピード面に影響が出る可能性があったりすることが挙がりますが、債権譲渡登記を行わずファクタリングを利用したいとお考えの経営者様にも、オンライン完結ファクタリングは適したサービスとなります。

「債権譲渡登記あり」がファクタリングによる資金調達に与える影響

インターネット上で見られるファクタリングに関する情報では、債権譲渡登記が不要であることがメリットの1つとして挙げられていることが多く、ファクタリング会社のホームページでも「債権譲渡登記不要!」などのように記載されている場合もあります。

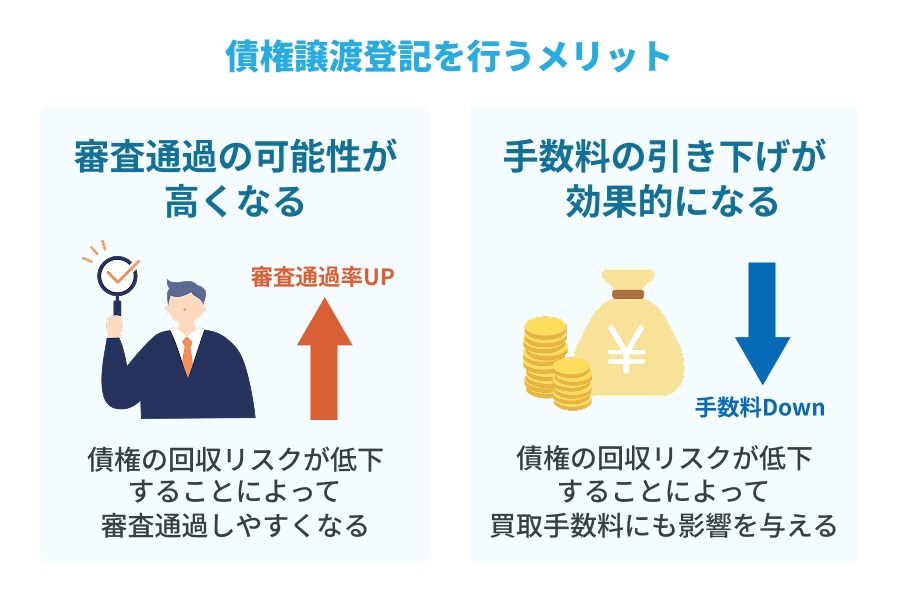

しかし債権譲渡登記ありのファクタリングを利用することで得られるメリットも存在しており、メリットとデメリットの両方を理解した上で「債権譲渡登記の有無」を選択していただくことが大切です。

ここからは、債権譲渡登記ありでファクタリングを利用した場合に起こり得る影響について、メリットを2つとデメリットになり得る要素を4つ、ご紹介させていただきます。

ファクタリングの契約時に債権譲渡登記を行うメリット

ファクタリングの契約時に債権譲渡を行うメリットは主に下記の2つが考えられます。

- 審査通過の可能性が高くなる

- 手数料の引き下げに期待できる

それぞれ詳しく解説します。

審査通過の可能性を高めることができる

債権譲渡登記は、ファクタリング会社の債権回収リスクを軽減するためにも役立つ制度であり、主にファクタリング会社側にメリットがあると思われがちです。

しかしファクタリングの審査では売掛先の信用力だけでなく、債権の二重譲渡などのトラブルが発生する危険の高さも調査され、リスクが高いと判断された場合は審査への影響は小さくはありません。

逆に言えば債権の回収リスクを低下させられれば、審査に通過できる可能性を高めることができるということにもなります。

この影響を活かすために債権譲渡登記が必須のファクタリング会社へあえて申込めば、登記が不要なファクタリング会社を利用した場合よりも審査通過しやすくなる可能性があります。

ただしファクタリングは、債務超過や経営状況に不安を抱える企業でも審査通過が難しくない資金調達方法であり、債権譲渡登記を行わなくとも問題なく審査通過できることも少なくはありません。

また何より審査で重要視されるのは売掛先の信用力であるため、売掛先の信用力に不安がある場合は債権譲渡登記を行っても審査通過できるとは限らないという点にも注意が必要です。

手数料の引き下げが期待できる

売掛債権の回収リスクは審査通過の可能性だけではなく、債権買取時に支払うことになる買取手数料にも影響を与える要素です。

このため債権譲渡登記を行った場合には、手数料の引き下げが行われる期待を高めることができます。

ですが手数料に関しても最も影響が多いのは売掛先の信用力であるため、上場企業など社会的信用力の高い企業や、国民健康保険団体連合会のような公的な機関が売掛先となる売掛債権を売却するほうが、債権譲渡登記を行なうよりも手数料の条件が良くなる可能性は否定できません。

また売掛先が上場企業や公的機関という売掛債権は、信用力の高さから好条件の債権買取が行われる可能性が高く、ファクタリング会社から債権譲渡登記を求められる確率そのものが非常に低くなります。

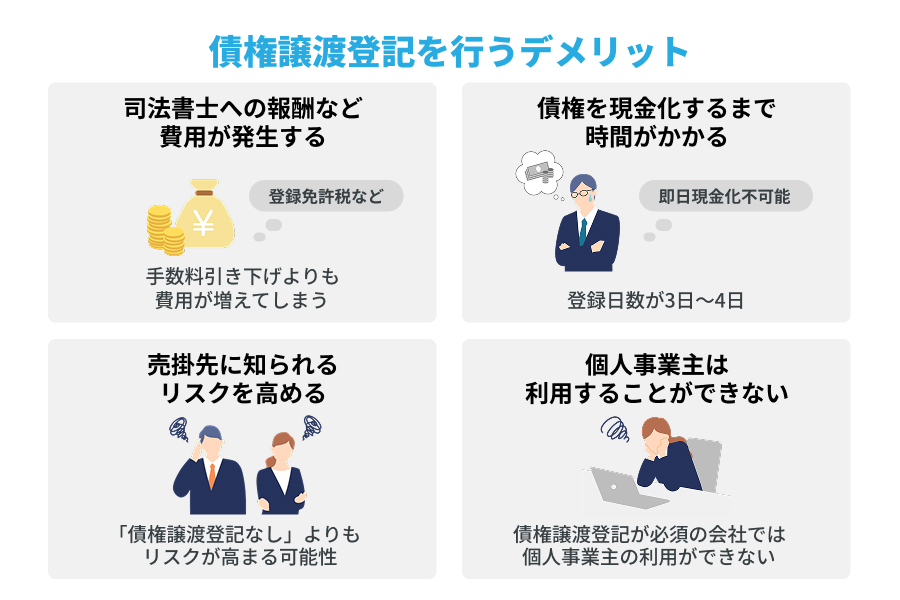

ファクタリングの契約時に債権譲渡登記を行うデメリット

ファクタリングの契約時に債権譲渡を行うデメリットは主に下記の4つが考えられます。

- 司法書士への報酬など費用が発生する

- 債権を現金化するまでに時間がかかる

- 「債権譲渡登記なし」よりも売掛先に知られるリスクを高める

- 個人事業主は利用することができない

ファクタリング契約時に債権譲渡登記を行うデメリットもしっかり把握しておきましょう。

司法書士への報酬など費用が発生する

債権譲渡登記が必要になった場合でも、ファクタリングの利用申込を行った企業が手続きを全て行うわけではなくファクタリング会社と関係のある司法書士へ手続きを依頼するのが一般的であり、手続きの進め方に関して特に心配していただく必要はありません。

しかし司法書士に手続きを依頼した際には、司法書士に支払う報酬が発生することになり、

登録免許税などの諸費用と併せて10万円前後の支払いが発生してしまいます。

手数料の引き下げが期待できるのはファクタリングを利用する際に債権譲渡登記を行なうメリットではありますが、売却する売掛債権が少額の場合などでは、手数料の引き下げ額を登記を行なうための費用が上回ってしまう可能性がありますので、注意が必要となります。

債権を現金化するまでに時間がかかる

2社間ファクタリングは

即日ファクタリングが可能で、現金化までのスピード面で優れており、急ぎで事業資金が必要な状況でも役立つ資金調達方法として知られています。

しかし司法書士に依頼し債権譲渡登記を行った場合の登記が完了するまでにかかる日数は3日〜4日が目安であり、債権譲渡登記が必要な状況では即日資金調達の実現はほぼ不可能となってしまいます。

つまり債権譲渡登記が必要になった場合には、2社間ファクタリングの最大のメリットと言える「資金調達スピード」が大きく低下してしまうことになってしまい、それを理解せずに利用してしまうと必要なタイミングで現金を用意ことができなくなってしまいかねないのです。

「債権譲渡登記なし」よりも売掛先に知られるリスクを高める

売掛先への通知などが原則不要な2社間ファクタリングには、「ファクタリングの利用を売掛先に知られにくい」という特徴も存在しています。

売掛債権の譲渡契約を締結し現金化するファクタリングは、公的にも認められている資金調達方法であり、資金調達に活用していただくことに後ろめたさなどを感じる必要はありません。

しかし、売掛先がファクタリングを違法行為だと思い込んでいたり、融資ではなくファクタリングを利用することを経営難のためだと勘違いされたりした場合には、企業間の関係性に悪影響が出かねませんが、2社間ファクタリングの利用によってそのリスクを軽減することができます。

ですが、債権譲渡登記を行った後に登記を確認されてしまうと、ファクタリングの利用を知られることになりかねません。

登記の確認のためには所定の手続きや費用が発生するため、現実的には債権譲渡登記を行ったことを売掛先に知られるリスクはほとんどありませんが、債権譲渡登記なしで2社間ファクタリングによる資金調達を行うより、売掛先を含めた第三者に債権の譲渡を行ったことが知られるリスクが高まるのは事実です。

個人事業主は利用することができない

この記事の序盤でご紹介した、法務省ホームページに掲載された「債権譲渡登記の概要」内の「制度のポイント」には「登記することができる債権の譲渡人は、法人のみに限定されています。」の一文が記載されています。

これは法人しか債権譲渡登記は行えないという意味であり、個人事業主の方は債権譲渡登記を行うことはできないということにもなります。

そのため申込みを検討しているファクタリング会社を利用するための条件として、債権譲渡登記が必須となっている場合には、個人事業主はそのファクタリング会社を利用できないという事になってしまいます。

多くの場合で債権譲渡登記が必須のファクタリング会社は、利用対象を法人に限定していることをホームページ上に掲載しているはずですが、個人事業主の方が情報をチェックしていただいた際に不明の場合には、問い合わせなどを行っていただいた上で申込みを開始されることを推奨いたします。

ファクタリングでは「債権譲渡登記なし」の方がメリットがある可能性大

資金調達に対してメリットもデメリットも与える可能性がある債権譲渡登記ですが、ファクタリングに限って言わせていただけば「債権譲渡登記なし」の方がメリットが大きくなる可能性が高くなります。

- 3社間ファクタリングの場合、手数料の引き下げは期待しにくくファクタリング会社から登記を推奨される状況も考えにくい

- 2社間ファクタリングでは債権譲渡登記による手数料の引下げ額を、司法書士への報酬などの費用の方が上回ってしまう状況が考えられる

- 2社間ファクタリングでは資金調達スピードを損なう可能性が高く、即日での債権現金化はほぼ期待できない

上記させていただいたのが、債権譲渡登記なしで利用できるファクタリングサービスを推奨させていただく主な理由となります。

しかし2社間ファクタリングを選択する主な理由が、売掛先への通知を行わず利用したいということであり、登記を確認されるリスクさえなければ、2社間ファクタリングを債権譲渡登記を行い利用する意味はあると考えられます。

資金調達を急いでいる状況など、多くの企業にとって債権譲渡登記なしの方がメリットが大きくなるはずですが、自社の置かれた状況を考慮した上で選択していただくことが大切です。