最終更新日:

ファクタリングは自社が保有している売掛債権を売却することで、本来の支払い期日より前に現金化できます。

売掛債権が審査対象となるため、税金を滞納していたり赤字経営であったとしても買い取ってもらえます。

一般的な金融機関からの融資よりも、審査は比較的通過しやすいでしょう。

- ファクタリングの審査は甘いって言われているけど本当なの?

- ファクタリングの審査に落ちないための対策が知りたい

本記事では審査通過率が高いおすすめのファクタリングや審査前に押さえておくポイントを解説。ファクタリングの審査が甘い業者を知りたい方は、ぜひ参考にしてください。

ファクタリングで審査が甘い業者8選!審査通過率を比較

通過率が高く審査が甘いファクタリング業者は、以下のとおりです。

それぞれ順に解説します。

QuQuMo

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 最大98% |

| 手数料 | 1%〜 |

| 利用可能額 | 最高1億円 |

| 必要書類 | ・請求書 ・入金口座の通帳 |

QuQuMoはオンライン完結ファクタリングでスピードを重視した業者です。

スマホやPCで簡単に手続きができ、外出中や事務所などどこからでも手続きができます。申込金額に上限はなく、少額から高額まで利用者の希望に合わせた選択ができます。利用時の手数料はファクタリング業者の中でもトップクラスに低く、最低の手数料は1%です。

また、QuQuMoは申込から最短2時間で振り込まれます。スピーディーな振込対応を実現しているため、急に現金が必要な場合でも安心です。QuQuMoの契約方式は2社間ファクタリングを採用しています。ファクタリングの利用が取引先に通知されることはなく、今後の契約に響くこともありません。

契約自体も法人、個人事業主に関わらず売掛債権があれば誰でも利用できます。申し込み時に面倒な手続きは不要で、請求書と通帳があれば手続きが完了します。初めてファクタリングを利用する場合でも、スムーズに手続きを進められるでしょう。

ペイトナー

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | 97%以上 |

| 手数料 | 10% |

| 利用可能額 | 1〜150万円(初回は30万円まで) |

| 必要書類 | ・請求書 ・顔写真付き身分証明証 ・直近3ヶ月の入出金明細 |

ペイトナーは、フリーランスや個人事業主向けにサービスを提供するファクタリング業者です。

累計申請件数30万件以上、申し込みから着金まで最短10分で完了するファクタリングです。事業計画書をはじめとした面倒な書類提出は不要で、すぐに用意できる書類数点で売掛債権の買取を依頼できます。ペイトナーではAIによる審査を採用しているため、従来のファクタリングよりもスピーディーな審査を実現します。

会員登録完了後すぐに利用を開始でき、請求書を登録すれば最短10分で振込が行われます。シームレスなサービスを提供しているだけではなく、利用料は一律10%と分かりやすい手数料の設定となっています。初期費用や月額手数料は不要です。サービス利用料だけでファクタリングを利用できるため、コストをなるべく抑えたい事業者にとって最適と言えるでしょう。

また、ペイトナーはサービス面が充実しているファクタリング業者です。公式HPからはチャットによる質問を受け付けており、平日10時〜19時までサービスに関わる内容をすぐに相談できます。初めてペイトナーを利用する人はもちろん、利用中に困ったことがあれば何でも相談が可能です。

さらに、ペイトナーの公式HPでは、サンプルのスマホ画面を使って申し込み手続きを体験できます。サンプル画面では請求書情報の入力から利用申請内容の入力、SMS認証や本人確認書類のアップロードなど、利用申請完了までの手続きを確認できます。実際の申請画面を使っているため、よりリアリティを感じながらペイトナーの手続きを理解できます。サポートが充実しているペイトナーなら、初めてファクタリング業者を利用する事業者であっても安心して資金調達を進められるでしょう。

ビートレーディング

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | – |

| 手数料 | 2社間ファクタリング:4~12% 3社間ファクタリング:2~9% |

| 利用可能額 | 下限上限なし 実績:1万円~7億円 |

| 必要書類 | ・売掛債権に関する資料(契約書、発注書、請求書など) ・口座の入出金明細(直近2か月分) |

ビートレーディングは累計買取額1,550億円、取引先実績7.1万社(2025年3月時点)を達成しているファクタリング会社です。

ビートレーディングでは、クラウドサインを導入しているため、PC・スマホからオンライン契約ができます。どこからでも手続きを進められるため、場所に縛られることなく利用できます。申し込みから最短2時間の振込に対応しており、即日ファクタリングを実現できます。

また、ビートレーディングの審査書類は2点だけです。会社謄本や確定申告書類などを提出する必要もありません。必要書類の準備も簡単なため、スムーズに契約手続きを進められます。さらに、ビートレーディングは、月間契約数は1,000件以上もあり、豊富なノウハウが蓄積されています。そのため、初めての方でも安心して契約ができます。

最大買取率は98%と高水準です。他にも、注文書ファクタリングを受け付けている点も特徴的です。ファクタリング業者の多くは注文書ファクタリングに対応していません。取引先から注文を受けたタイミングで利用できるため、すぐに現金が欲しい方におすすめです。

ラボル

| 入金速度 | 最短60分 |

|---|---|

| 審査通過率 | 98%以上 |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜 |

| 必要書類 | ・本人確認書類 ・請求書 |

ラボルは個人事業主・フリーランスに特化したサービスを提供しているファクタリング業者です。

ラボルでは申し込みから最短60分での入金を実現しており、業界トップクラスのスピードです。入金対応は24時間365日対応。例えば、出金依頼が土日・祝日であっても、時間や曜日に関係なくすぐに振込が行われます。もちろん、利用する金融機関によって着金確認できるタイミングは異なりますが、スピーディーな資金調達が見込めます。

また、ラボルは完全Web完結型のファクタリングです。初回利用時でも面談は不要であり、スマホやPCだけで申し込みが可能です。初めて利用する場合でも、決算書・入出金明細・契約書など、取り揃えるのに手間がかかる書類の提出も不要です。請求書をはじめとした数点の書類だけ準備しておけば、無理なく手続きを進められます。

ラボルは買取対象の幅が広く、他サービスで買取を断られた人でも利用できます。独立直後や新たな取引先に関する請求書であっても、業界・職種を問わず申し込めます。他のファクタリング業者で買い取ってもらえず、頭を抱えていた事業者には最適と言えるでしょう。

さらに、ラボルの手数料は一律10%に設定されており、最低1万円からでも申し込みできます。契約手数料以外のコストは、一切かからないため、少額でもリーズナブルに利用できます。利用時は確認の電話も無く、郵送物も一切届きません。秘密厳守で契約が進むため安心です。取引先や周りに利用を知られることなく、資金調達を進めたい方はラボルをチェックしてみましょう。

PAYTODAY

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1〜9.5% |

| 利用可能額 | 10万円〜上限なし |

| 必要書類 | ・直近の決算書一式 ・6ヶ月以内の入出金明細 ・請求書 ・本人確認書類 |

PAYTODAYは累計申し込み金額50億円以上突破のファクタリング業者です。

即日・最安・オンライン完結のファクタリングで、請求書を最速で現金化します。審査にはAIを採用したAIファクタリングを提供しています。PAYTODAYはAI審査を導入することで、オンラインでも最短30分で申し込みを実現します。

PAYTODAYのファクタリングは、初期費用・月額費用が無料です。手数料は最安で1%と業界の中でもトップクラスに安い水準を誇ります。他に費用はかからないため、コストを抑えた資金調達ができます。

また、個人・フリーランス・法人に関わらず対応しており、様々な業界の事業者でも申し込めます。開業すぐの事業者でも申し込めるため、フリーランスに最適なファクタリング業者と言えます。

さらに、PAYTODAYは以下3つを注力支援分野としています。

- ベンチャー企業、スタートアップ

- 地方中小企業

- フリーランス、個人事業主

各事業者が売上拡大や新規事業を展開する上で、資金調達は非常に重要です。PAYTODAYのスピーディーかつ柔軟な審査制度は、様々な事業者の経営をサポートしています。

初めてPAYTODAYを利用する人であっても、オンライン査定を活用することで、事前に様々な情報を確認できます。例えば、公式HPから各種情報を入力することで「審査通過率」と「概算買取査定金額」を算出できます。オンライン査定が完了した後に必要書類をアップロードすることで、すぐにPayTodayへ申し込めます。

PayTodayではChatGPTを利用したAIチャットボットもリリースしています。AIを活用したスピーディーな対応を求める方は、PAYTODAYからファクタリングを申し込んでみてください。

日本中小企業金融サポート機構

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | – |

| 手数料 | 1.5~10% |

| 利用可能額 | 下限・上限なし |

| 必要書類 | 通帳のコピー(表紙付き、3か月分) 売掛金に関する資料(請求書・契約書など) 代表者の身分証明書(運転免許証・マイナンバーカードなど) |

日本中小企業金融サポート機構とは、ファクタリングや事業継承・クラウドファンディングなど、資金調達に関わるさまざまなサポートを提供する会社です。

日本中小企業金融サポート機構がこれまでに支援してきた総額は113億円に上り、27業種・4,800社との取引実績があります。顧客の課題に寄り添い、最適な方法で資金調達を実現します。金融機関の紹介とファクタリング・M&Aをメイン事業として展開しています。

日本中小企業金融サポート機構の申し込みは完全オンラインに対応しています。メール・FAX・LINEなど、事業者の希望に合わせた選択ができます。必要書類は3点だけのため、面倒な書類を準備することなくスムーズに申し込みに移れます。日本中小企業金融サポート機構の審査結果は最短30分で把握でき、すぐに買取が可能かどうかの判断ができるでしょう。

また、日本中小企業金融サポート機構では「即日調達診断」を実施しています。即日調達診断では、簡単な2つの質問に回答するだけで事前に調達可能額を把握できます。専用フォームから情報を入力するだけで利用でき、10秒程度の所要時間で利用できます。事前にどの程度の金額をファクタリングで調達できるのかを把握できるため、予測を立てやすくなるでしょう。

アクセルファクター

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 93%以上 |

| 手数料 | 2〜20% |

| 利用可能額 | 30万円〜1億円 |

| 必要書類 | ・売掛債権が確認できる書類 ・入金が確認できる預金通帳 ・直近の確定申告書 ・代表者様の身分証明証 |

アクセルファクターは即日入金・審査通過率93%以上の実績を誇るファクタリング業者です。

2022年度の「資金調達の専門家が選ぶ安心して利用できるファクタリングサービスNo. 1」に選ばれています。2018年のサービス開始から確かな実績を積み重ねている会社です。即日入金を原則とした経営方針を打ち出しており、申し込みから半数以上は当日中の入金を実現しています。

アクセルファクターの最低利用金額は30万円〜1億円です。小規模事業者から、中規模以上の企業が取引している請求書も買取を依頼できます。手数料は最低2%となるため、コストを抑えた資金調達も実現できます。

また、アクセルファクターでは、2つの項目を入力するだけで、調達可能額を自動で診断してくれるサービスもあります。翌月の売掛金を入力するだけで、アクセルファクターが買い取ってくれる金額を把握できます。

さらに、アクセルファクターでは、ファクタリングの「中長期利用方法」を用いて、事業者のサポートを行うこともあります。1ヶ月〜3ヶ月など中長期的にファクタリングを利用し、継続利用による手数料の減少システムを活用して、経営改善を促す取り組みも行っています。

ファクタリングの利用を検討している方は、アクセルファクターを利用して資金調達を実施してみましょう。

株式会社No.1

| 手数料 | 1〜15% |

|---|---|

| 入金速度 | 最短30分 |

| 審査通過率 | 90%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 50万円~1億円(1億円以上は要問合せ) |

| 必要書類 | 決算書(申告書)、請求書、通帳コピー |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

株式会社No.1は、書類がそろえば最短30分での即日振込が可能なスピード重視型のファクタリング会社です。

特徴的なのは、2025年時点で審査通過率が90%を超えており、多くの企業がスムーズに資金調達できている点。特に法人向けに設計されたサービス内容で、赤字決算や税金滞納など、一般的に審査が厳しくなりがちなケースにも柔軟に対応しています。

オンライン完結で全国対応しているため、場所を問わずスピーディに手続きできるのも大きな魅力です。買取手数料は1%〜と業界でも最低水準。他社からの乗り換え時には、手数料半額や高額買取保証といった特典も利用可能です。

個人事業主やフリーランスも申込は可能ですが、同社の仕組みや実績から見ると、特に法人におすすめしたい1社です。

誰でも通る?審査が甘いファクタリング業者の特徴

審査が甘いファクタリング業者の特徴は、以下のとおりです。

それぞれ順に解説します。

最低利用可能額が低い業者

審査の甘いファクタリング業者の特徴として、最低利用可能額の低さが挙げられます。

ファクタリング業者における最低利用可能額とは、申し込みできる最低ラインの金額を指します。最低利用可能額と審査通過率は密接に関係しており、審査の難易度を図る上で重要なポイントです。

最低利用可能額が低いファクタリング業者ほど、審査通過率は高い傾向にあります。一般的に売掛債権の金額が低いほど、回収できる可能性が高くリスクが少ないと判断されるため審査に通過しやすくなります。

一方、最低利用可能額が高いファクタリング業者は、審査難易度が上がります。売掛債権の金額が高いほどリスクも高まると判断されるため、その分審査に通過する可能性は低くなるでしょう。そのため、審査の甘いファクタリング業者を探す際は、最低利用可能額を必ずチェックしましょう。

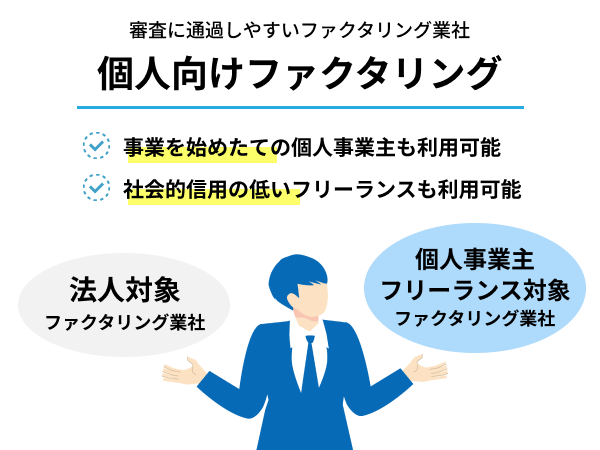

個人事業主・フリーランスも対象のファクタリング業者

審査に通過しやすい業者を選ぶ際は、個人向けファクタリングかどうか確認しましょう。

企業限定のファクタリング業者は、最低利用可能額が30万〜50万円以上と高めに設定されていることも多いです。申し込み時に提出が必要な書類も多く、非常に審査難易度が高いと言えます。

一方、個人事業主やフリーランスも対象にしているファクタリング業者の場合、審査要件が緩く設定されているケースが多いです。事業を始めたての個人事業主やフリーランスの方にも積極的にサポートしていることがあり、法人と比較して社会的信用の低い人であっても利用しやすいといえます。

企業限定のファクタリング業者の審査に通らない方は、個人事業主・フリーランスにも対応している業者を利用してみましょう。

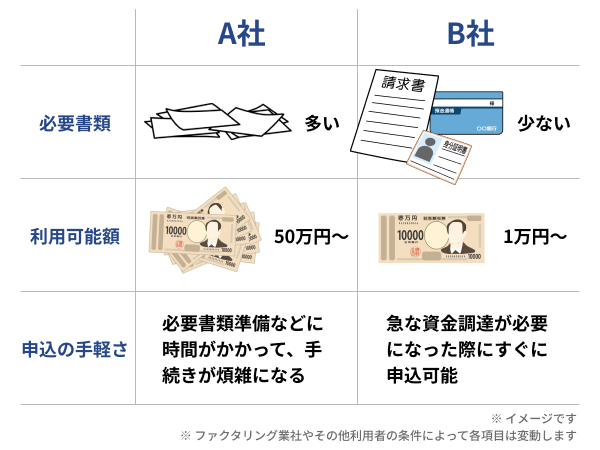

必要書類が少なめの業者

申し込み時に必要書類が少ないファクタリングは審査が甘い傾向にあります。

申し込むタイミングで請求書以外に会社謄本や確定申告書などの提出を求められる場合、手続きが煩雑であり審査難易度が高い傾向にあります。

特に、企業限定のファクタリング業者や最低利用可能額が高めに設定されている業者ほど必要書類が多くなりやすいです。

一方で、審査時の必要書類が少ないファクタリング業者は、独自の審査基準を設けていることから審査が緩い傾向にあります。ファクタリング業者の中には、売掛債権と本人確認書類・銀行口座情報だけで申し込めることがあります。

これらの限られた情報内で審査を進めることになるため、非常に通過しやすいファクタリング業者の可能性が高いといえます。そのため、ファクタリング業者を選ぶ際は、必要書類の数・内容にも着目しましょう。

ファクタリングで審査落ち?審査通過できるコツを解説

審査の甘いファクタリング業者に申し込んだ場合であっても、審査に落ちることがあります。ここでは、ファクタリング業者の審査に落ちないために絶対に押さえておきたい内容は以下のとおりです。

それぞれ順に解説します。

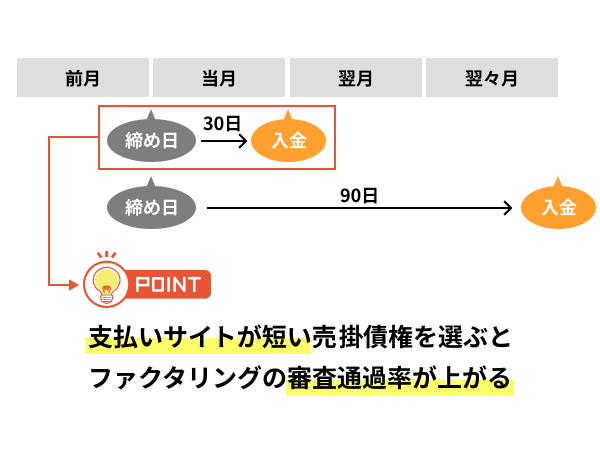

支払いサイトは短い方が審査に有利

ファクタリングへ申し込む際は、支払いサイトの短い売掛債権を積極的に利用しましょう。

ファクタリングにおける支払いサイトとは、請求書の締日から支払日までの猶予期間を指します。例えば、月末締め・翌月末払いの請求書の支払サイトは30日です。

ファクタリングに支払いサイトの長い売掛債権を利用する場合、業者が債権を回収できるまでの期間が伸びます。ファクタリング業者は審査時に「本当にこの支払いサイトで債権を回収できるか」を厳しくチェックしなければなりません。

そのため、支払いサイトが長いと審査が厳しくなる傾向があります。審査を通過したい方は、支払いサイトの短い売掛債権を利用した方が、審査通過の可能性が高まります。

初めて利用するファクタリング業者の場合は、特に支払いサイトに注意しましょう。初回の申し込み時に、支払いサイトの長い売掛債権を提出すると、審査に通過しない可能性があります。初めて利用する際は、なるべく支払いサイトの短い売掛債権を利用して、審査の通過率を上げましょう。

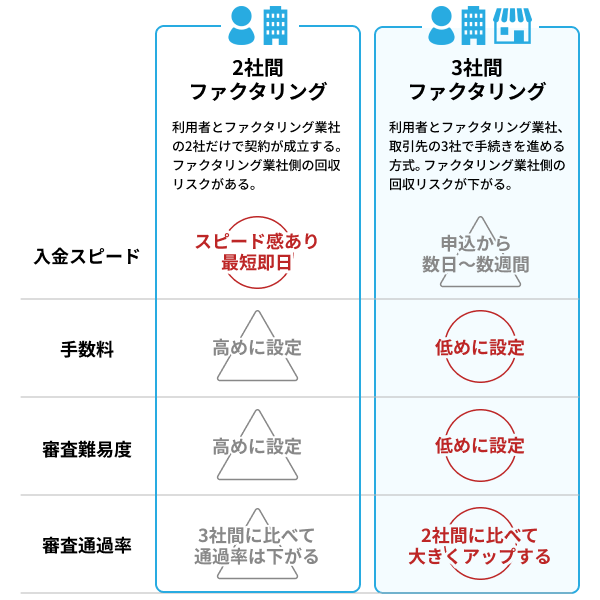

売掛先の承諾を得られるなら3社間ファクタリングが有利

ファクタリングの審査通過率を上げたい場合、3社間ファクタリングの活用を検討しましょう。

ファクタリングの契約方式には「2社間ファクタリング」と「3社間ファクタリング」の二つが存在します。2社間ファクタリングとは、利用者とファクタリング業者の2社だけで契約が成立します。2社間ファクタリングは、必要書類を準備し、売掛債権に関する審査が完了すると、すぐに振込が行われます。スピード感のある手続きができるメリットがある一方、審査難易度と手数料が高めに設定されるデメリットがあります。

3社間ファクタリングは、利用者とファクタリング業者、取引先の3社で手続きを進める方式です。取引先が手続きに参加することで、ファクタリング業者の未回収リスクが下がります。そのため、3社間ファクタリングは、2社間ファクタリングよりも審査難易度と手数料が低めに設定されています。売掛先となる取引先から承諾を得られる場合、審査通過率は大きくアップします。初めて申し込む方で審査に不安のある方は、3社間ファクタリングがおすすめです。

3社間ファクタリングは即日入金が難しいため要注意

ファクタリングの審査通過率を高めるために3社間ファクタリングを利用するのは非常に有効な手段です。しかし、即日入金が厳しくなるデメリットもあります。

3社間ファクタリングを利用すると審査の通過率が高まりますが、取引先が手続きに関与するため、煩雑な手続きとなります。例えば、取引先から承諾を得られなければ、契約成立までに素早く手続きを進められません。結果として、即日入金はできずに、入金されるまでに数日の期間を要することがあります。

そのため、即日入金を希望する場合は、2社間ファクタリングを選びましょう。2社間ファクタリングは申込者とファクタリング業者の2社だけで手続きが進みます。取引先の承認が不要なため、すぐに審査・入金が行われます。

即日ファクタリングの利用を検討している場合は、3社間ファクタリングではなく2社間ファクタリングを採用している業者を選びましょう。

審査なしを謳うファクタリング業者の利用は避けよう

ファクタリング業者の中には、審査なしを謳っているところもあり、そういう違法な業者は後を絶ちません。金融庁も「ファクタリング」を装ったヤミ金融にご注意くださいと公式HPで警告しています。

ファクタリングは、一般的な融資に比べて、審査フローや内容も柔軟に設定されているケースが多いです。しかし、ファクタリング業者は、未回収や貸倒のリスクがあるため、厳しく審査を行った上で、手続きを実施しなければなりません。

審査なしでファクタリングを行うと、不良債権を掴んでしまったり、貸し倒れのリスクが非常に高まります。このようなリスクを回避するため、大手のファクタリング業者は厳密な審査を実施しています。これらのリスクがあるにも関わらず、審査を行わないファクタリング業者には、気を付けなければなりません。審査なしを謳っているファクタリング業者は、悪質な業者の可能性が高く、取引先の情報や企業の個人情報を抜き取られてしまうことがあります。また、手数料だけを取られてしまうこともあるようです。

場合によっては、入金が行われずに、請求書の金額を丸々取られるリスクもあります。そのため、審査なしを謳うファクタリング業者は避けて、必ず審査を実施している業者を利用するようにしましょう。