最終更新日:

ここ数年で利用者が大きく増加し、2023年時点では国内での市場規模が6兆円ほどに成長したファクタリングは、今後も特に中小企業や個人事業主を中心に、資金調達への活用が期待されています。

北海道においてもすでに多くの事業者が資金繰りにファクタリングを利用していますが、どのファクタリング会社を選べば良いかわからないという経営者様も少なくはありません。

この記事では北海道から利用しやすい、おすすめのファクタリング会社を18社ご紹介します。

手数料や入金速度などの重要な情報と併せて、おすすめポイントや注意点なども記載しており、ファクタリング会社選びの際の参考にしていただければ幸いです。

また北海道の産業別ファクタリング事情や申込先選びのポイントも解説していますので、ぜひ最後までお読みください。

北海道でおすすめのファクタリング会社18選を比較

ファクタリングを資金調達に利用する企業の増加に伴い、ファクタリング会社の数も全国で大きく増加しています。

しかし北海道の事業者が資金繰りに活用するためには、「所在地が北海道である」または「オンラインや郵送などによる手続きに対応している」ことが求められますが、これからご紹介する18社はその両方またはいずれかの条件をしっかりと満たしています。

さらに急ぎの状況でも頼りになるかの判断基準となる入金速度や、資金調達額に直結する手数料も重要な要素となり、幾らまでの売掛債権を買取対象としているかもチェックしていただく必要があります。

ファクタリング会社を比較する際には、それらの項目から何を特に重要視するかも考えていただくことで、自社に適したファクタリング会社を見つけやすくなるはずです。

- QuQuMo

- ペイトナーファクタリング

- PMG

- ビートレーディング

- 株式会社No.1

- アクセルファクター

- ベストファクター

- ファクタリングのTRY

- ラボル

- FREENANCE

- 北洋一括ファクタリングシステム

- KHS 北保証サービス株式会社

- アクリーティブ株式会社

- ファクタリングノース

- 東京センチュリー

- 昭和リース

- リコーリース

- アート・フィナンシャルサービス

それぞれ順に解説します。

QuQuMo

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

|---|---|

| 手数料 | 1%〜上限非公開 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 金額下限非公開・金額上限無し |

| 必要書類 | 請求書・3ヶ月分の入出金明細(通帳)・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

手数料の下限が1%と低いQuQuMoは、少しでも手数料を抑えて売掛債権を現金化したいという希望を叶えやすいファクタリング会社です。

さらに申込みから審査完了までにかかる時間は約40分で済み、申込みから入金までは最短2時間という速さにより、急ぎで現金が必要な状況にも頼りになります。

債権譲渡登記が原則不要であり面談不要でのオンライン完結が可能であることが、素早い現金化を実現できる大きな理由ですが、スマホ1つあれが手続きが完了できるなど、手間をかけずに手軽に手続きを行えるのもQuQuMoを利用する大きなメリットとなります。

また取引先への通知が不要な2社間ファクタリングを利用していただけますが、3社間ファクタリングには対応していませんので、取引先を含めての手続きをご希望の場合は少しご注意ください。

ペイトナーファクタリング

| 所在地 | 東京都港区虎ノ門五丁目9番1号 麻布台ヒルズ ガーデンプラザB 5F |

|---|---|

| 手数料 | 一律10%固定 |

| 入金速度 | 最短10分 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 1万円〜150万円 |

| 必要書類 | 請求書・3ヶ月分の入出金明細(通帳)・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ペイトナーファクタリングは売掛債権の買取上限額が150万円となっており、あまり高額利用向きとは言えませんが、1万円から買取可能など少額利用には適しており、さらに面談不要のオンライン完結手続きにより実現している、最短10分という業界最速レベルの入金速度も大きな魅力となります。

多くのファクタリング会社では、売掛債権の現金化に必要となる手数料は審査によって決定されますが、ペイトナーファクタリングは売却を希望する債権の額や売掛先の状況に左右されず、手数料は一律で10%固定となっており、審査結果を待つことなく申込み段階から資金調達可能な額が計算できます。

また売掛債権の額面全額ではなく一部買取にも対応していることから、本当に必要な額だけを調達していただけます。

ただし土日祝日は対応が受けられず、初回利用時は最大30万円までの買取となっているのは注意点となります。

PMG

| 所在地 | 本社:東京都新宿区西新宿2丁目4番1号 新宿NSビル25階 札幌営業所:北海道札幌市中央区大通西1丁目14番2号 桂和大通ビル50 9F ※その他の全国8箇所に支社・営業所あり |

|---|---|

| 手数料 | 2%〜 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 50万円〜3億円 |

| 必要書類 | 請求書・入出金明細(通帳)・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則必要(留保可能) |

PMGの本社は東京にありますが札幌にも営業所があり、さらに遠方の事業者も利用しやすいオンライン完結手続きも利用できます。

3億円以上という大きな額の売掛債権の買取も可能で、毎月の取扱買取件数が1500件を超えていることからも、まとまった額の現金が必要な状況にもスムーズな債権買取の対応が期待できます。

手数料は2%からと低く最短2時間での債権買取が可能など、様々な条件面でもPMGは優れており、その結果が他社を利用していた事業者の「乗り換え率98%」や「リピート率96%」という数字にも表れています。

PMGは「24時間365日」、請求書の買取に対応しているのも特徴であり、土日などでもオンライン・対面による手続きが可能ですので、他社が利用できない場合や急ぎの状況にも頼りになります。

ただし一部サービスは法人限定となっているため、個人事業主の方はまずはご希望のサービスが利用可能かをPMGにご相談ください。

ビートレーディング

| 所在地 | 東京都港区芝大門一丁目2-18 野依ビル3階・4階 ※仙台・名古屋・大阪・福岡に支店あり |

|---|---|

| 手数料 | 2%〜 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限上限なし(1万円~7億円の買取実績あり) |

| 必要書類 | ・売掛債権に関する資料(契約書、発注書、請求書など) ・口座の入出金明細(直近2か月分) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

2012年創業のビートレーディングは、ここ数年で誕生したファクタリング会社が多い中で長い運営歴を誇り、累計取扱高1,550億円以上、累計での取引先実績7.1万社以上と安心して申込みを行っていただけるだけの十分な実績を持ちます。

スピードで面では、オンライン完結の手続きにより必要書類の提出から買取金額の提示までは最短30分、売掛債権の現金化までは申込みから最短2時間で利用していただけます。

また他社では少ない「専任女性オペレーター制度」が導入されており、女性の経営者様もお気軽にファクタリングについての相談や手続きなどを行っていただけます。

さらにビートレーディングは請求書だけでなく「注文書」の買取にも対応でき、案件の受注段階での資金調達にも大きく役立つなど、他のファクタリング会社では利用が難しいサービスを行っているのも利用するメリットとなります。

株式会社No.1

| 所在地 | 東京都豊島区池袋4丁目2-11 CTビル3F ※名古屋・福岡に支社あり |

|---|---|

| 手数料 | 1%〜15% |

| 入金速度 | 最短30分 |

| 審査通過率 | 90%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 20万円〜1億円 |

| 必要書類 | 請求書・入出金明細(通帳)・決算書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

90%以上という高い審査通過率を誇る株式会社No.1なら、法人・個人事業主問わず多くの企業が資金調達に成功できます。

手数料の下限1%という数字は業界最安水準ですが、それだけでなく上限も15%と明記されており、高額な手数料請求が行われるのを警戒する必要なく利用していただけます。

他にも、Zoomによる面談と安心のクラウドサインによる電子契約を採用したことで、最小限の手間で最短30分のオンライン完結契約を実現しており、北海道はもちろん全国どこからでも素早い売掛債権の現金化が行えます。

また法人限定ですが、「初回買取手数料50%割引」または「他社より高額買取保証」のキャンペーンが行われており、活用することで一段とお得な資金調達が可能となります。

株式会社No.1は最小20万円から最大1億円と幅広い額の債権買取に対応できることも、現金が必要な様々なシチュエーションで役立つはずです。

アクセルファクター

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 ※仙台・名古屋・大阪に営業所あり |

|---|---|

| 手数料 | 0.5%〜12% |

| 入金速度 | 最短2時間 |

| 審査通過率 | 93.3% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円以上~上限無し |

| 必要書類 | 請求書・3ヶ月分の入出金明細(通帳)・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

アクセルファクターは、債権買取時の手数料が「0.5%〜12%」と上下限ともに業界最安水準となっていますが、3社間契約では「0.5%~10.5%」となっており、債権回収リスクが考慮され手数料が高くなりやすいと言われている2社間での契約でも「1%~12%」と低く、どちらの契約方法を選んでも手数料面での安心感が高いのが大きな特徴です。

またアクセルファクターは総資本額が約3億円、全13の事業を行っているネクステージのグループであり、企業としての信頼感も抜群です。

独自の審査基準により審査通過率も93.3%と非常に高く、もちろん法人だけでなく個人事業主も利用対象に含まれています。

新規契約時には、申込日から入金希望日が30日以上先の場合は手数料1%割引き、入金希望日が60日以上先の場合は2%割引きとなる「早期申込割引」の対象となれますので、こちらもご活用ください。

ベストファクター

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 ※大阪・福岡に支社あり |

|---|---|

| 手数料 | 2%〜20% |

| 入金速度 | 最短即日 |

| 審査通過率 | 92.25% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円〜1億円 |

| 必要書類 | 請求書・出金明細(通帳・WEB含め)・代表者の本人確認書類・納税証明書・印鑑証明書・登記簿謄本 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

ベストファクターは審査通過率が92.25%と非常に高いだけでなく、売却希望の債権額や売掛先の会社規模など数項目を選択・入力するだけで買取手数料などの簡易審査が受けられる「資金調達シミュレーター」が用意されており、申込前に審査通過への不安を軽減できます。

他にもファクタリングサービスを利用した企業を対象とした無料の財務コンサルティングを提供しており、節税対策など様々なアドバイスを受けられますので、売掛債権の現金化による資金調達と併せて、根本的な資金繰り改善を目指す企業にとってもベストファクターは頼りになるパートナーとなります。

さらにベストファクターには、関連サービスとして受注書や発注書を対象とした注文書ファクタリングの「BESTPAY」があり、請求書などの確定債権が発生する前段階での資金調達に役立てていただけます。

ファクタリングのTRY

| 所在地 | 東京都台東区東上野2-21-1-4Fケーワイビル |

|---|---|

| 手数料 | 3%〜 |

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円〜5000万円 |

| 必要書類 | 請求書・基本契約書・3ヶ月分の入出金明細(通帳)・代表者の本人確認書類・決算報告書(法人) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

ファクタリングのTRYでは10万円以上5000万円までの売掛債権の早期現金化が行えますが、日本全国を対象に24時間365日対応を行っておりオンライン完結での手続きが可能など、手軽にいつでも利用を開始できます。

債権の売却後にはアフターフォローとして、資金繰りに関するアドバイスなどが受けられる「コンサルティングサービス」やトライを利用された企業同士を繋ぐ「マッチングサービス」も行っており、財務状況の改善や事業の展開・拡大へのチャンスともなります。

他社からの乗り換え時には手数料「3%優遇」が受けられるため、すでに他社でファクタリングを利用されている場合、よりファクタリングのトライを選ぶメリットは大きくなる可能性があります。

また電話・メール以外にもLINEによる問い合わせにも対応していますので、何か相談したい時にも気軽に問い合わせていただけます。

ラボル

| 所在地 | 東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

|---|---|

| 手数料 | 一律10%固定 |

| 入金速度 | 最短30分 |

| 審査通過率 | 非公開 |

| 利用対象者 | 個人事業主・フリーランス |

| 利用可能額 | 1万円〜上限非公開 |

| 必要書類 | 請求書・3ヶ月分の入出金明細(通帳)など取引を示すエビデンス・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ラボルのファクタリングは手数料が10%で固定されており、少額債券の売却など他社では手数料が高くなりやすい状況でも、高額請求の心配なく、安心して申込みを行っていただけます。

請求書の一部買取にも対応しているため、必要額に対して大き過ぎる売掛債権しか手元にない場合でも、全額を対象にせず必要額だけの資金調達が行えます。

ただし買取上限額は利用実績やアンケート・追加書類提出などの「増額タスク」によって増加していくシステムであり、利用実績が少ない状況では高額債権の売却が難しい可能性があります。

ラボルではファクタリングサービス以外にも、クレジットカードを活用して取引先への支払いを延長できる「支払先延ばし」サービスも行っていますので、ラボルを利用することで支払いに関する悩みを解消する選択肢が増やせます。

FREENANCE

| 所在地 | 東京都渋谷区桜丘町26番1号 セルリアンタワー ※福岡に支社あり |

|---|---|

| 手数料 | 3%〜10% |

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 1万円〜上限無し |

| 必要書類 | 請求書・入出金明細(通帳)など請求書に付随するエビデンス・代表者の本人確認書類 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

1万円以上の売掛債権を買取対象としているFREENANCEは、手数料が最大でも10%と低く少額利用に適しているのが大きな特徴です。

初回利用時には手数料50%キャッシュバックが受けられるキャンペーンも実施中ですので、こちらもご活用ください。

必要書類は画像のアップロードなどで完了でき、手続き自体もスマホ1つあれば完了できる手軽さも魅力です。

またFREENANCEに無料登録を行うだけで、仕事中の事故やトラブルに対して最高5,000万円までの補償が受けられる「あんしん補償Basic」が無料で付帯され、月額料金を支払うことで補償内容をさらに充実させられます。

郵便転送も可能なバーチャルオフィスなども有料サービスとして用意されており、ファクタリングを行う場所としてだけでなく、FREENANCEは特に個人事業主やフリーランスの業務に大きな好影響を与えられます。

北洋一括ファクタリングシステム

| 所在地 | 北海道札幌市中央区大通西3丁目7番地 |

|---|---|

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 3社間ファクタリング(一括ファクタリング) |

| 債権譲渡登記の有無 | 非公開 |

北海道札幌市に本店を構える第二地方銀行の北洋銀行が取り扱うサービスであり、従来行われていた手形取引のデメリットを解消できる、システム的には「3社間ファクタリング」に近いサービスです。

3社間ファクタリングとの大きな違いは、サービスの利用を売掛債権を保有する債権者側の企業ではなく、支払いを行う債務者側が決定するという点であり、北洋一括ファクタリングシステムでは支払いを行う事業者が北洋銀行と契約を行います。

債務者側の企業にとってはサービスの利用によって手形の発行が不要になり、印紙代や人件費などの削減に繋がりますが、売掛債権を保有する企業が単独で利用を決定できないという点はデメリットとなるかもしれません。

またファクタリングを専門的に取り扱っている事業者と比較して、手続きに時間がかかる傾向にあるのも注意点となります。

KHS 北保証サービス株式会社

| 所在地 | 北海道札幌市中央区北3条西4丁目1番地4(D-LIFEPLACE札幌内) |

|---|---|

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 保証ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

一般的にファクタリングとして広く認知されているのは、決済日前の売掛債権を売却し現金化する「買取ファクタリング」と呼ばれるものですが、KHS 北保証サービス株式会社が取り扱っているのは、「保証ファクタリング」と呼ばれる、何らかのトラブルによって売掛債権の回収が難しくなった際の保険的なサービスです。

保証の対象となるのは請求金額の上限80%となっており、また審査で決定された保証料が必要になるものの、取引先が倒産した場合にも保証が受けられるため、連鎖倒産や黒字倒産のリスクを大きく軽減できます。

ただし、KHS 北保証サービス株式会社は「建設企業向け金融サービス」を主な事業としていることから、建設業界以外の事業者は、利用対象に含まれるかをまずはご確認ください。

アクリーティブ株式会社

| 所在地 | 本社:東京都千代田区麹町5-1-1住友不動産麹町ガーデンタワー 札幌オフィス:北海道札幌市中央区北三条西3丁目1番44ヒューリックスクエア札幌 ※その他、大阪・福岡・名古屋・千葉にも支社あり |

|---|---|

| 手数料 | 月々0.2%〜(契約期間1〜5年) |

| 入金速度 | 約10日後 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限上限共に制限無し |

| 必要書類 | 非公開 |

| 契約方法 | 3社間ファクタリング |

| 債権譲渡登記の有無 | 原則必要 |

アクリーティブ株式会社では「医療機関・調剤薬局・介護事業者」などを対象とした、診療・介護報酬ファクタリングを専門的に取り扱っています。

買取対象とする売掛債権を限定することで業界の事情などを理解した上での対応が受けられ、さらに売掛先が信用力の非常に高い国保・社保となるため手数料が安く設定されやすくなり、アクリーティブ株式会社の手数料は「0.2%~」と非常に低くなっています。

1年から5年の契約期間が終了する時点で買取条件などの更新が行われる点は、メリットにもデメリットにもなり得ますが、アクリーティブ株式会社は東証一部上場グループであり1999年創業と長い運営歴を誇ることから、安心して利用していただけるのは間違いありません。

ファクタリングノース

| 所在地 | 北海道札幌市豊平区平岸五条九丁目2-33 |

|---|---|

| 手数料 | 3%〜 |

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円〜5000万円 |

| 必要書類 | ・代表者の本人確認書類・印鑑証明書・登記簿謄本(履歴事項全部証明書)・請求書・取引明細書3~6ヶ月・決算書2期~3期・納税証明書または領収書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ファクタリングノースは札幌市に本社を構える、北海道に密着したサービスを行っているファクタリング会社ですが、訪問や非対面手続きによる全国対応も行っており、札幌市から遠く離れた場所の事業者も問題なく資金調達に利用できます。

また当日12時までに申込みを完了できれば、即日での資金調達に成功できる可能性が高く、急ぎの状況にも頼りになります。

他社を利用中の場合、契約書や見積書を提示することで「最大5%」の手数料優遇が受けられますので、「3%~」という手数料がさらに安くなる期待も高まります。

さらに他社では断られることもある「売掛先が個人」の売掛債権も買取対象となりますので、手数料や売却できる売掛債権の条件などから乗り換え先をお探しの経営者様にも、ファクタリングノースはおすすめです。

東京センチュリー

| 所在地 | 本社:東京都千代田区神田練塀町3 富士ソフトビル 札幌支店:北海道札幌市中央区大通西7-3-1 エムズ大通ビル |

|---|---|

| 手数料 | 非公開 |

| 入金速度 | 最短5営業日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 非公開 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

東京に本社があり札幌市にも支店を構える東京センチュリーは、様々な業種の売掛債権を対象とした通常の買取ファクタリングだけではなく、医療・介護関係に特化した診療報酬ファクタリングにも対応しています。

さらに東京センチュリーでは売掛債権回収に関しての保険的なサービスとなる「保証ファクタリング」も取り扱っており、現金が不足しそうな状況ではファクタリングによる債権の早期現金化を選択し、大型案件を受注した際など債権回収リスクに備えたい状況には保証ファクタリングが利用できます。

様々な状況に応じた選択が行えることが東京センチュリーを選ぶメリットの1つと言えますが、各サービスの利用条件などの情報の大半は公表されていないため、詳細条件については随時確認が必要となります。

昭和リース

| 所在地 | 本社:東京都中央区日本橋室町2-4-3 日本橋室町野村ビル 札幌支店:北海道札幌市中央区北4条西5-1-48 アスティ45 8F |

|---|---|

| 手数料 | 非公開 |

| 入金速度 | 非公開 |

| 審査通過率 | 非公開 |

| 利用対象者 | 非公開 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

昭和リースは1969年に設立され、主な事業として「総合リース業・各種ファイナンス業務・生命保険に関する業務」を行っていますが、ファイナンス業務の一部としてファクタリングサービスも取り扱っています。

売掛金を対象とした通常のファクタリングも利用できますが、診療・介護報酬債権に特化した「診療(介護)報酬債権ファクタリング」も行っており、医療法人・介護事業者・調剤薬局などの資金繰り改善に大きく役立ちます。

各サービスについての手数料や入金速度などの情報は公式サイト上には公開されておらず、随時変更が行われている可能性もありますので、売掛債権の買取条件などの詳細をしっかりとご確認の上ご利用ください。

リコーリース

| 所在地 | 東京都港区東新橋1-5-2 汐留シティセンター19階 北海道支社:北海道札幌市中央区北二条西1-1 マルイト札幌ビル8F |

|---|---|

| 手数料 | 非公開 |

| 入金速度 | 最短5営業日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 非公開 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 非公開 |

| 債権譲渡登記の有無 | 非公開 |

東証プライム上場企業のグループ企業であるリコーリースでは、訪問などによる全国対応によって北海道からもスムーズに利用していただけます。

リコーリースでは介護事業者向けの「介護報酬ファクタリングサービス」を取り扱っており、初期審査料・更新料も共に発生しません。

また利用にあたって介護ソフトの使用制限などはなく、現在お使いのシステムをそのまま活用でき、開業間もない新設法人・事業者も利用対象となれます。

申込手続き完了後は審査に1週間ほどを必要とし、最短でも申込みから入金まで10日ほどかかる可能性が高いため、少し資金繰りに余裕がある状況でのご利用をおすすめします。

アート・フィナンシャルサービス

| 所在地 | 北海道札幌市北区北24条西3丁目2-17 遠藤ビル |

|---|---|

| 手数料 | 月々0.75%〜3%(契約期間1〜5年) |

| 入金速度 | 最短3営業日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 非公開 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 ※「債権譲渡契約書」「債権譲渡通知書」の記載が必要 |

アート・フィナンシャルサービスで利用できる「診療報酬ファクタリングサービス」は、医療・介護・障がい事業者で発生した診療報酬債権などを買い取り、最大2か月分の売掛債権を本来の決済日より早期に現金化するサービスです。

国保や社保に対しての手続きも必要になるため、入金まで時間がかかりやすいのが診療報酬ファクタリングの注意点の1つですが、アート・フィナンシャルサービスでは最短3営業日での買取実行が可能です。

また期間内解約も可能ですが1年から5年の契約期間が存在し、毎月レセプト総括表や支払額決定通知書の写しを提出する必要があります。

手数料は月々0.75%から3%と低いものの、初回買取時には額面の5.5%が事務手数料として必要になりますので、初期費用として計算に入れていただくべきかもしれません。

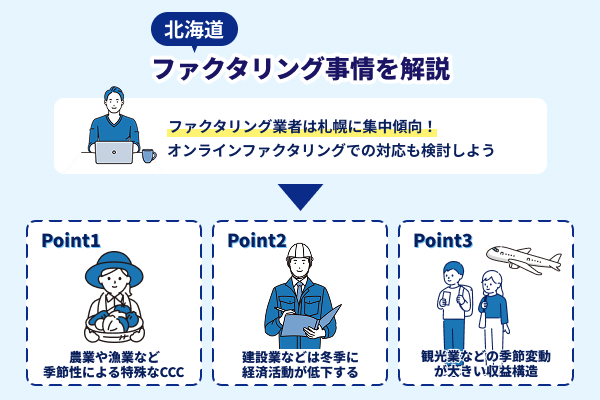

北海道のファクタリング事情!業者は札幌市に集中

北海道に本店や支店などを構えるファクタリング会社は少なくはありませんが、その大半は札幌市に集まっており、今回ご紹介した18社の内で北海道に本店・支店・営業所を構える8社もすべて札幌市となっています。

しかし現在では訪問やオンライン対応を行っているファクタリング会社も多く、札幌市の近郊でなくとも利用に大きな問題がない場合がほとんどです。

ここからは北海道のファクタリング事情について、第1次・第2次・第3次の各産業別の特徴や資金繰りに関しての問題点、そしてファクタリングがそれぞれの産業の資金繰り改善に役立つ理由をご紹介いたします。

第1次産業|農業や漁業などは季節性による特殊なCCC

「北海道データブック2023_経済」によると、北海道の産業別構成比における第1次産業の比率は、全国を対象とした場合の比率「1.0%」に対して「4.0%」と高く、北海道は第1次産業が活発な土地であることがわかります。

十勝平野の「畑作」や石狩・上川地方の「稲作」などの農業、オホーツク沿岸の「漁業」や道北地域の「林業」など、全国に誇る第1次産業が行われていますが、後継者不足に悩まされている事業者も少なくありません。

また資金繰りにおいては冬の厳しい寒さなど、北海道という土地ならではの季節性の影響も大きく、資材などの購入などで現金を支払ってから現金を回収するまでの効率やスピードを表すCCC(※)が安定しにくいという問題を抱えています。

しかしファクタリングを活用し売掛債権の早期現金化を行うことで、一時的に現金が不足しそうな状況を乗り越えることが可能となり、資金ショートのリスクを大きく軽減できます。

※CCCとは?

CCC(キャッシュ・コンバージョン・サイクル)とは、企業が仕入れた在庫に対して支払いを行ってから、その在庫を販売して現金を回収するまでの期間を示す財務指標です。つまり、現金が企業の運転資本としてロックされる期間を表します。

第2次産業|建設業などは冬季に経済活動が低下する

全国比率「25.8%」と比べると、製造業や建設業が主となる北海道の第2次産業の比率「18.0%」は、あまり高い数字ではありません。

その中でも北海道は建設業が盛んですが、雪の影響を大きく受けることになる冬季は経済活動の低下が避けられず、冬季の資金繰りは建設業にとって死活問題となりかねません。

しかし融資に頼った資金調達は財務状況の悪化を招くリスクがあり、建設業は融資を受ける難易度が高いという問題も存在しています。

ですがファクタリングは負債を増やさずに利用できる資金調達方法であり、銀行融資と比較して審査通過しやすいという特徴もあります。

また受注段階で発生する注文書を買い取る「注文書ファクタリング」が利用できる場所を選ぶことで、冬季で作業が中断し請求書が手元にない状況でも、スムーズに資金調達を行えます。

第3次産業|観光業などは季節変動の大きい収益構造

北海道には函館・小樽・富良野など魅力的な観光地が幾つも存在しており、インバウンド客も大きく増加傾向にあります。

第3次産業の中でも北海道の大きな収入源となっている観光業ですが、季節によって観光客の数が大きく変動しているのも事実です。

閑散期でも固定費などの支払いは避けられず資金繰りを苦しくする理由となり、また繁忙期に備え人員を増やすための費用などを確保するのにも、季節変動の大きい収益構造が悪影響を与えかねません。

このような観光業の資金繰りにおいても、最短即日での資金調達が可能なファクタリングを活用しタイムリーに現金を確保できれば、対応しやすくなるのは間違いありません。

全国・オンライン対応なら地域問わずサービス利用可能

北海道の様々な産業の資金繰りに活用できるファクタリングですが、ファクタリング会社の多くが札幌に集中しているため、来店による手続きが難しい事業者も少なくはないはずです。

しかし現在では多くのファクタリング会社が来訪による全国対応や、インターネット上で手続きが完了できるオンライン対応を行っています。

特にオンライン対応は、書類提出がアップロードによって行えたり、契約手続きが電子契約で行えたりすることで、手間なく素早く手続きを終えやすくなっています。

また相手の姿が見えない状況での手続きに不安を感じるという経営者様もいらっしゃるかもしれませんが、Zoomなどを活用した面談などに対応できる場所も数多く存在していますので、オンライン対応で不便を感じることはほとんどないはずです。

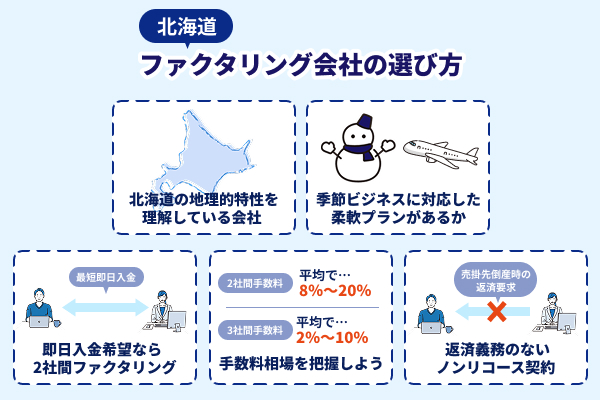

北海道のファクタリング会社の選び方5選!

ファクタリングによる資金調達に成功するためには、「ファクタリング会社選び」が最も重要となります。

申込先選びに失敗してしまうと、必要な額の資金調達が行えなかったり、支払日までに現金を用意できなかったりということにもなりかねません。

また契約条件や入金速度に問題はなくとも、手続きの利便性が悪くては便利に利用できるファクタリング会社とは言えないはずです。

しかしファクタリング会社選びをされる際に、これからご紹介する5つのポイントを意識していただくことで、満足感の高い売掛債権の現金化を行っていただける期待が大きく高まります。

北海道の地理的特性を理解している会社を選ぶ

北海道で事業を営む法人・個人事業主の取引先の多くは、同じく北海道で事業を営んでいることが少なくはありません。

ファクタリングによる資金調達を行う際には審査があり、主に売掛債権の債務者となる取引先企業が審査の対象となります。

そして審査通過自体は難しくはないものの、取引先の経営状況などが提示される手数料に大きな影響を与える可能性があります。

しかし北海道の地理的特性を全く理解していないファクタリング会社の場合、取引先の経営状況が一時的に悪化している場合でも状況を正しく判断できず、本来提示されるべき条件よりも低い手数料などが提示されるかもしれません。

このような問題は、北海道に本社や支店などを構えるファクタリング会社か、全国の地理的特性を正しく情報収集している、ある程度規模の大きく全国対応を行っているファクタリング会社を選ぶことで回避できますので、所在地や会社規模にもご注目ください。

オンラインサービスの充実度と利便性で選ぶ

北海道の面積は日本の国土の約22%を占めており、例え札幌に本店や支店があったとしても、来店が難しい事業者が少なくはないはずです。

しかし申込先のファクタリング会社がオンラインでの手続きに対応していれば、来店することなく手続きを完了させられ、店舗までの距離は全く問題ではなくなります。

もちろん郵送での対応やファクタリング会社の来訪による手続きでも距離の問題はクリアできますが、どうしても手続きに時間がかかってしまいファクタリングによる資金調達の大きなメリットであるスピードを活かしにくくなりますので、オンライン対応を行っている場所がおすすめです。

また書類のアップロードによる提出やZoomなどによるオンライン面談にも対応しているかを確認することで、より利便性の高いファクタリング会社が見つかりやすくなります。

チャットやLINEによる問い合わせに対応できる場所も増えており、オンラインサービスの充実度は現在のファクタリングにおいて重要な要素となっています。

季節ビジネスに対応した柔軟なプランや理解があるか

飲食業や小売業などは、特定の季節やイベント時に大きく売り上げが増加することが多く、ホテルなど観光業に関係する業界も繁忙期と閑散期で売り上げに大きな差が生まれかねません。

大きく売り上げが落ち込んだことが仕入れ費用などの不足に繋がってしまうような状況こそ、ファクタリングを利用すべきタイミングとなりますが、季節ビジネスに対してファクタリング会社に理解がない場合は条件面への悪影響へとなりかねません。

しかし幅広い業種に対しての理解が深い場所や、自社が関係する業界に特化したサービスを行っているファクタリング会社を選べれば柔軟な対応が期待できます。

ファクタリング会社の中にはサイト上で取引を行った企業の業種割合を公開している場合もありますが、そのような情報がない場合でも、利用した企業のクチコミをチェックすることで理解度が判断可能です。

また季節ビジネスに対応した特別なプランが用意されている可能性もありますので、申込前にはサイト情報を隅々まで確認しておくことも大切です。

迅速な資金化が必要な場合は2社間ファクタリング

ファクタリングには2社間ファクタリングと3社間ファクタリングという2つの契約方法があり、この2つには「売掛先へファクタリングの利用を通知するかどうか」という仕組み上の大きな違いがあります。

通知が必要な3社間ファクタリングでは、売掛先から承諾を受けるための手間などが発生してしまい、どうしても資金調達までに日数がかかる傾向があります。

これに対して2社間ファクタリングでは、売掛債権の売却申込みを行った企業とファクタリング会社間での手続きとなるため、短時間での債権現金化に成功できる可能性が高まります。

一般的に3社間ファクタリングでは、売掛先からの承諾などがスムーズに受けられた場合でも3日程度の日数が必要になり、状況によっては1週間以上かかることもあり得ますが、2社間ファクタリングであれば即日での債権現金化も可能です。

つまり迅速な資金化が求められる状況においては3社間ファクタリングは適しているとは言えず、2社間ファクタリングに対応した場所を選ぶことが素早い資金調達への近道となります。

ファクタリング手数料の相場を事前に把握する

ファクタリングでは売掛先の信用力を重視した審査が行われるため、提示される手数料などの契約条件を比較することで、売掛先の与信管理に役立てられます。

しかし主な目的が資金調達であることは間違いなく、手数料は安ければ安いほどメリットが大きいと言えますが、相場を理解していないと不可能な条件を追い求めてしまい、多くの時間と労力を消費することになりかねません。

- 3社間ファクタリング—2%〜10%

- 2社間ファクタリング—8%〜20%

手数料の相場は上記のようになりますが、すでにご紹介したように手数料は売掛先の信用力の影響を大きく受けるため、上場企業や公的機関が売掛先となる場合などは低い手数料が期待でき、過去に複数回の取引があり支払いに関するトラブルが起きていない場合も審査に好影響を与えます。

また「売掛債権の額面」も手数料に影響を与える要素であり、一般的には売掛債権の額が高くなるほどに手数料は低くなりやすいと言われています。

逆に言えば、「売掛先企業が小規模・取引実績が乏しい・少額債権」という状況は、手数料が高くなりやすいため、状況によっては下限の手数料だけではなく、上限の手数料にもご注目ください。

返済義務のないノンリコース契約を選ぶ

まず大前提として、一般的にファクタリングと呼ばれているサービスには返済義務はありません。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

金融庁のサイトにも上記のように記載されており、一般的には売掛債権を活用した融資ではなく売買契約として認知されていることがわかります。

そしてファクタリング会社のほとんどが、売掛先が倒産などした場合も売掛債権を現金化した事業者に支払い義務が発生しない、「ノンリコース」または「償還請求権なし」での契約を採用しています。

ただしこれは必ずではなく、銀行など融資を行う許可を得ている場所であれば、返済義務があり融資に該当する「ウィズリコース」や「償還請求権あり」での契約を行うことも違法ではありません。

また貸金業登録を行っていない悪質業者が、違法と知りながら返済義務のある契約を求めてくる危険も考えられます。

「ファクタリングは融資ではない資金調達方法」と呼ばれ、だからこそ融資とは異なる多くのメリットがありますが、トラブルを避けるためにも「ノンリコース契約」を選び、契約書にもしっかりと記載されているかを確認することが大切です。

詳しくは「償還請求権とは?」の記事を参考にしてください。