最終更新日:

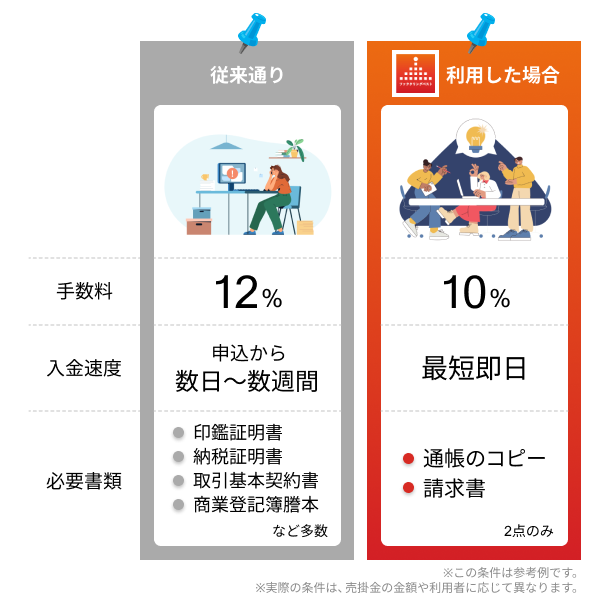

ファクタリングは個人事業主(フリーランス)・法人を問わず、近年、利用事業者数が増加中の資金調達方法です。

保有している売掛債権をファクタリング業者へ譲渡(売却)することで、最短即日で資金調達が可能。

経営状況や会社規模を理由に融資による資金調達が難しい事業者でもファクタリングなら審査通過に期待できます。

売掛債権の 支払サイトの長さに頭を悩ませている事業者の資金ショートの危険回避にも役立つなど、ファクタリングは他の資金調達方法にはない特徴をいくつも兼ね備えています。

しかし、即日ファクタリングを実現するためには、「ファクタリングの業者選び」が非常に重要です。

この記事では、即日入金に対応のファクタリング業者下記26社の特徴を詳しく解説します。

- QuQuMo

- PMG

- ペイトナー

- ベストファクター

- ファクタリングベスト

- ビートレーディング

- アクセルファクター

- ラボル

- FREENANCE

- アウル経済

- PAYTODAY

- 株式会社No.1

- OLTA

- ファクタリングのTRY

- 日本中小企業金融サポート機構

- エビスホールディングス

- 買速

- ワイズコーポレーション

- JPS

- SOKULA

- トップ・マネジメント

- JBL

- ファクタープラン

- ウィット

- ネクストワン

- ZIST

また、ファクタリング業者の選び方を中心に、ファクタリング利用時の注意点も含めてご紹介させていただきますので、資金調達にお悩みの方は参考にしてください。

本記事で掲載している QuQuMoは、個人事業者も利用でき、 最短2時間で入金可能 なファクタリング業者ですので、気になる方は公式HPをご確認ください。

即日ファクタリング26選!最短10分で入金可能な業者

本記事で紹介する即日ファクタリングの中でも、 ペイトナーは最も入金速度が早く、 最短10分で入金可能 となっています。

入金速度を重視する方におすすめの即日ファクタリング業者は下記のとおりです。

| 即日ファクタリング対応業者 | 入金速度 | 手数料 | 審査通過率 |

|---|---|---|---|

| QuQuMo | 最短2時間 | 1%~ | 非公開 |

| PMG | 最短2時間 | 非公開 ※1 | 非公開 |

| ペイトナー | 最短10分 | 10% | 非公開 |

| ベストファクター | 最短即日 | 2%〜 | 92.25% | ファクタリングベスト | 最短3時間 | 非公開 ※1 | 最大98%以上 |

| ビートレーディング | 最短2時間 | 2%〜12% | 非公開 |

| アクセルファクター | 最短即日 | 2%~ | 93.3% |

| ラボル | 最短1時間 | 10% | 非公開 |

| FREENANCE | 最短即日 | 3%〜10% | 非公開 |

| アウル経済 | 最短即日 | 1%〜10% | 非公開 |

| PAYTODAY | 最短30分 | 1%〜 | 非公開 |

| 株式会社No.1 | 最短30分 | 1~15% | 90%以上 |

| OLTA | 最短即日 | 2%〜9% | 非公開 |

| ファクタリングのTRY | 最短即日 | 3%〜 | 非公開 |

| 日本中小企業金融サポート機構 | 最短3時間 | 1.5%〜 | 非公開 |

| エビスホールディングス | 最短即日 | 非公開 | 非公開 |

| 買速 | 最短30分 | 2%〜10% | 80%以上 |

| ワイズコーポレーション | 最短即日 | 非公開 | 93.4% |

| JPS | 最短即日 | 2%〜10% | 非公開 |

| SOKULA | 最短2時間 | 2%〜 | 非公開 |

| トップ・マネジメント | 最短即日 | 0.5%〜 | 非公開 |

| ファクタープラン | 最短5時間 | 非公開 | 96%以上 |

| JBL | 最短2時間 | 2%〜 | 非公開 |

| ネクストワン | 最短即日 | 1.5%〜10% | 非公開 |

| ウィット | 最短2時間 | 非公開 | 非公開 |

| ZIST | 最短即日 | 2%〜10% | 93%以上 |

※1 ピーエムジー、ファクタリングベストは利用者によって手数料が異なる

弊社が ペイトナーへ取材をした際、 最短10分で入金できる仕組みを聞いたところ、ペイトナー側は審査をするだけで、審査通過後の入金処理はシステム側で全自動化しているとのことでした。

入金速度が早いのはペイトナーのメリットですが、 手数料は一律10%、初回利用時の買取可能額は最大30万円 と、手数料は比較的高めの設定ですので、少額向けのサービスになります。

個人の少額買取を希望する方にはおすすめできますが、法人にはおすすめできません。法人の場合は、ファクタリング会社の相見積もりサービスの ファクタリングベストのご利用を推奨しております。

ファクタリングベストの相見積もりを利用することで、従来の条件よりも良い条件のファクタリング契約に期待できます。

ファクタリングベストと提携しているファクタリング会社は4社あり、その4社が同時にファクタリング契約を提案します。

ファクタリングベストを通すことで4社間で競争が起き、結果的に利用者は良い条件でファクタリングできるという仕組みです。

例えば、S社に直接お申し込みするよりも、ファクタリングベストを利用してS社と契約することで、手数料や提出書類、審査通過率などの条件面が従来よりも良くなりやすい傾向にあります。

法人向けのファクタリングをお探しの方は、審査通過率9割超のファクタリングベストをご検討ください。

QuQuMoは最短2時間のオンライン完結!必要書類の少なさも魅力

| 手数料 | 1%~ |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開

|

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限・上限なし |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近3ヶ月分) ※ 個人事業主は開業届又は青色、白色の確定申告書一式と健康保険証も必要 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

来店不要の オンライン完結ファクタリングが可能な QuQuMoは、入金まで最短2時間という速さにより、急ぎの資金調達にも頼りになるファクタリング会社です。

提出書類は本人確認書類・請求書・通帳コピーと必要最小限(個人事業主は確定申告書なども必要)であり、アップロードによる提出も可能と書類提出に関して手間がかからないため、多くの企業が即日資金調達に成功できています。

必要書類が少ないファクタリングをお探しの方に最適なファクタリング業者です。

さらに債権譲渡登記も面談も原則不要で買取金額の上下限もないなど、手続きに手間がかからないだけでなく、QuQuMoは即日ファクタリングに多くの企業が求める条件をハイレベルに満たしているのも、注目していただきたいポイントとなります。

またQuQuMoは手数料の上限は非公開となっていますが、下限手数料は業界最安水準の「1%〜」となっており、低い手数料での売掛債権現金化に期待できるでしょう。

PMGはファクタリングを含む財務支援が得意な事業会社

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人 |

| 利用可能額 | 50万円〜2億円 |

| 必要書類 | 申込書・請求書・通帳コピー |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

PMG(ピーエムジー)は、ファクタリング(売掛債権早期現金化)の事業を軸にサービス展開していますが、決算書を元に収益性などの判断とアドバイスを行なう財務支援が得意な会社です。

即日ファクタリングによって緊急の資金調達の必要性に対応できるだけでなく、その先を見据えたサポートやアドバイスを受けられるのは、資金調達にPMGを選択する大きなメリットとなります。

PMGのファクタリングサービス自体も、2億円までの買取に対応できるなどサービス内容が充実しており、契約総数も2万件に近く買取総額は1,000億円超。

実績面でも不安なく利用していただけるファクタリング会社です。

ペイトナーは最短10分で入金!ITフリーランス向け

| 手数料 | 10%固定 |

|---|---|

| 入金速度 | 最短10分 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 1万円〜150万円(初回最大30万円) |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近3ヶ月分) |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

「 ペイトナー」は素早い資金調達の実現が、利用するメリットの1つとなるファクタリングの中でも、最速クラスとなる「最短10分」での債権現金化が可能であることが大きな魅力です。

また買取手数料は2社間ファクタリングにおいては低めの10%に固定されており、審査通過した時点で買取も実行されることが、他社以上の速さが実現できる大きな要因となっています。

初回利用時には本人確認書類などの提出が必要となりますが、2回目以降は不要となるなど、必要な書類や手続きが最小限であることも、ペイトナーの速さが実現できる理由の1つです。

しかし利用可能額に関しては利用実績を積むことで最大150万円まで拡大可能ではあるものの、初回利用時には30万円までの対応となっている点には少し注意が必要です。

ベストファクターは手数料2%〜!即日振込専門のファクタリング会社

| 手数料 | 2%〜20% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 92.25% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円〜1億円(1社につき) |

| 必要書類 | 本人確認書類・請求書・通帳コピー |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

「ベストファクター」は、電話による簡単スピード診断で売掛債権の買取が可能かをわずか5分で診断可能であり、資金調達をお急ぎの企業も短時間で審査通過の可能性をチェックしていただけます。

もちろん個人事業主・法人問わず利用可能であり、一社につき最大1億円までの高額な売掛債権買取に対応可能ですので、建設業・物流業以外の様々な業種の企業にもおすすめです。

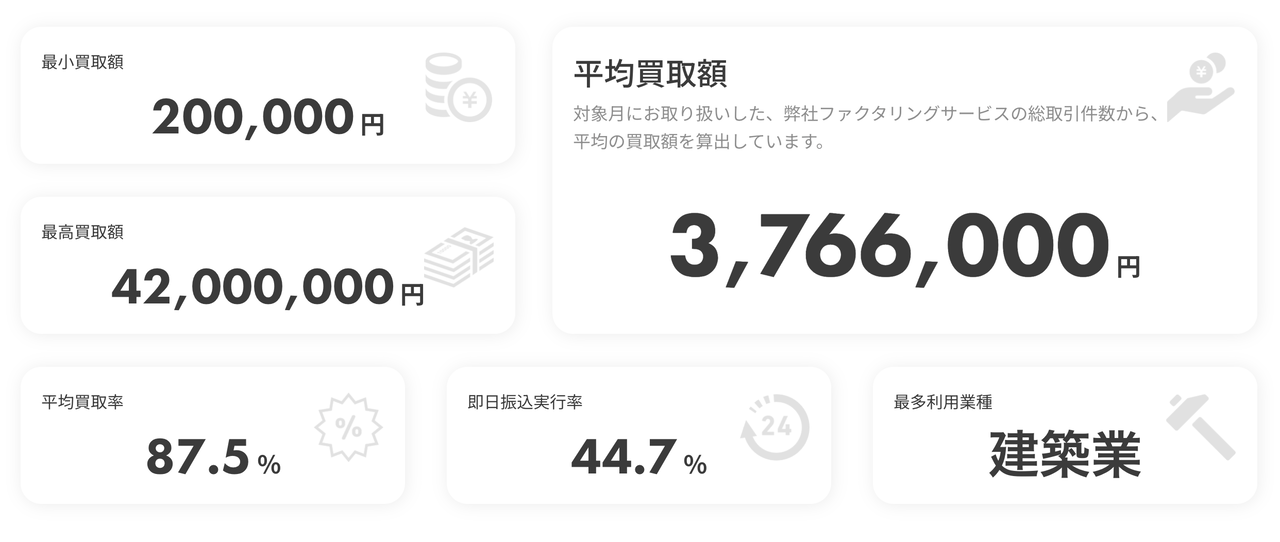

ちなみに、上限として1億円と指定がありますが、業態によっては1億円以上のファクタリングも利用できる可能性があります。ベストファクターを運営する株式会社アレシアの公開情報によると、 2025年3月の最高買取額には「42,000,000円」と記載されています。

また最多利用業種は 建設業で最多利用額業種は「物流業」というベストファクターなら、これらの業種に関しての理解も深く、 即日振込み実行率が44.7% (2025年3月の実績)という数値も非常に魅力的です。

ベストファクターは、ファクタリングをご利用いただいたお客様に対して、無料での財務コンサルティングを実施しており、長期的な目線でのキャッシュフロー改善へのアドバイスを受けていただけるのも、ベストファクターを利用する際のメリットの1つとなります。

ファクタリングベストは好条件の売却先探しに便利!最短3時間で現金化が可能

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短3時間 |

| 審査通過率 | 90%以上 |

| 利用対象者 | 法人 |

| 利用可能額 | 非公開 |

| 必要書類 | 非公開 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ファクタリングベストは債権買取を行っているサイトではなく、「条件の良いファクタリング会社」を見つけるのに大きく役立つサイトです。

お手持ちの売掛金の額や希望する資金調達額など、1分ほどで入力可能な項目に答えていただければ、1度の手続きでファクタリング会社4社から相見積もりを取ることができ、手数料などの買取条件を比較した上で債権の売却先を見つけいたいという希望を、最小限の手間で叶えていただくことができます。

またファクタリングベストで紹介を受けられるのは「審査通過率が90%を超え最短3時間での資金調達も可能」という、多くの企業にとって利用しやすいファクタリング会社となっていますので、満足できる資金調達が行える期待は大きく高まるはずです。

ただしファクタリングベストは「法人限定のサービス」であり、個人事業主は利用不可となっているため、個人事業主の方はご注意ください。

ビートレーディングは最短2時間で入金!請求書以外の売掛債権も対応

| 手数料 | 2%〜12% |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限・上限なし(3万円〜7億円までの買取実績あり) |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など)・口座の入出金明細(直近2か月分) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要(必要な場合もあり) |

ビートレーディングは柔軟な審査によって月間契約数1,000件以上を誇り、最短2時間での売掛債権の現金化も可能など、実績と速さに優れたファクタリング会社です。

さらに手続きの利便性が抜群のオンライン契約だけでなく、東京本社または、仙台・名古屋・大阪・福岡にある支店での契約や、お客様の会社へ訪問しての手続きにも対応しており、状況に応じて最適な選択肢を選んでいただけます。

また通常のファクタリングは請求書などの確定債権を買取対象としていますが、ビートレーディングでは受注段階で発生する注文書も買取対象に含めています。

従来のサービスよりも早期の資金調達が可能となるため、様々な状況でビートレーディングの注文書ファクタリングは役立つはずです。

気になる方は ビートレーディングの口コミや評判を見て判断しましょう。

アクセルファクターは大手グループ会社が運営!審査通過率93.3%〜の実績

| 手数料 | 2%~ ※早期申込割引(最大2%)あり |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 93% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円〜上限は非公開 |

| 必要書類 | 本人確認書類・請求書・通帳コピー・直近の確定申告書 ※仮審査は請求書と通帳コピーのみで可能 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

ファクタリングに安心感を求めるのであれば、中小企業の支援に対して高い専門性を持つ企業が関東財務局長などによって認定される認定経営革新等支援機関です。

中小企業を巡る経営課題が多様化・複雑化する中、中小企業支援を行う支援事業の担い手の多様化・活性化を図るため、平成24年8月30日に「中小企業経営力強化支援法」(現在の「中小企業等経営強化法」)が施行され、中小企業に対して専門性の高い支援事業を行う経営革新等支援機関を認定する制度が創設されました。 引用: 認定経営革新等支援機関 | 中小企業庁

また アクセルファクターは累計取引高は260億円、累計取引件数は11,000件を超えており、実績に関しても疑うところがありません。

さらに独自の基準により審査を行うことで、 審査通過率は93.3% と非常に高くなっており、他社での審査に通過できなかったという企業もアクセルファクターなら審査通過できる可能性が高まります。

他にもアクセルファクターは他社では珍しい「早期申込割引」を行っており、希望入金日より早いタイミングで申込みを行っていただくことで最大2%の手数料割引が受けられますので、このサービスもぜひご活用ください。

ラボルは1万円から利用可能!個人事業主やフリーランスにおすすめ

| 手数料 | 10%固定 |

|---|---|

| 入金速度 | 最短1時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 個人事業主 |

| 利用可能額 | 1万円〜上限は非公開 |

| 必要書類 | 本人確認書類・請求書・通帳コピー(取引を示すエビデンス) |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ラボルは個人事業主やフリーランス向けに特たファクタリング会社であり、オンライン完結で提出書類も少ないなど、最短1時間という速さだけでなく利便性の高さも大きな魅力です。

売掛債権の売却時に重要なポイントとなる手数料ですが、ラボルでは「10%」固定で振込手数料も無料となっており、高額な手数料請求を心配することなく売掛債権の現金化を行っていただけます。

さらに少額(1万円以上)の売掛債権の買取にも対応可能であり、必要な額だけの資金調達を行っていただくことも、ラボルであれば難しくありません。

このように個人事業主やフリーランスにとって使いやすいファクタリング会社であるラボルですが、東証プライム上場企業である「株式会社セレス」の100%子会社ですので、資金調達に活用していただく際の安心感も優れています。

気になる方は ラボルの口コミを見て判断すると良いでしょう。

FREENANCEは個人事業主への支援サービスが豊富!最小1万円から買取対応

| 手数料 | 3%〜10% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 1万円〜上限なし |

| 必要書類 | 請求書(契約書、発注書)・公共料金の領収書(請求書)・通帳コピー |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

FREENANCEは法人も利用していただけますが、「フリーランス・個人事業主を支えるお金と保険のサービス」を中心として行っており、オンライン完結手続きによる売掛債権の買取と無料で付帯可能な保証が魅力です。

2社間ファクタリングに特化していながらも手数料は上限10%と安く、買取可能な債権の額は1万円からと少額債権にも対応でき、上限は設定されておらず高額資金調達にも利用していただけます。

会員登録を行っていただくことで無料で付帯される「フリーナンス安心補償Basic」は、業務中の事故や商品の欠損などによる損害を最大で5000万円まで補償し、業務上での安心感を高めることができます。

FREENANCEではバーチャルオフィスなども取り扱っておりますので、ファクタリング以外にも様々なサービスを活用していただけます。

アウル経済は中小企業特化ファクタリング!「最低」手数料率保証も魅力

| 手数料 | 1%〜10% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人 |

| 利用可能額 | 30万円〜5000万円 |

| 必要書類 | 請求書・通帳コピー・直近の決算書 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

アウル経済は中小企業に特化したファクタリングサービスを行っており、規模の小さな企業も審査通過しやすく、比較的少額な債権に関しても積極的な買取を行っています。

また「最低」手数料率を保証すると明言しており、すでに他社でファクタリングによる資金調達を行っている企業が、以前に債権売却を行った際の手数料資料を提示することで、さらに低い手数料での債権現金化が可能となります。

初めてファクタリングを利用するという場合でも、アウル経済のファクタリング手数料は概ね1%から10%の範囲内となっていますので、ご安心ください。

ファクタリングサービスだけでなく、アウル経済は経営コンサルティング・通信事業・広告代理店業務・営業代行業務なども行っており、様々な業務により社会的信用度も高い企業であることから、安心してファクタリングによる資金調達を行っていただくことができます。

PAYTODAYは手数料が1%〜9.5%と業界最安水準!最短30分で入金対応

| 手数料 | 1%〜9.5% |

|---|---|

| 入金速度 | 最短30分 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円〜上限なし |

| 必要書類 | 本人確認書類・請求書 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「PAYTODAY」はAIによる審査と面談不要のオンライン完結手続きにより、最短30分でのファクタリングによる即日資金調達を実現可能です。

債権譲渡登記は原則不要のため、登記に時間と費用を取られる心配もありません。

下限手数料「1%」と業界最安水準ですが、上限も「9.5%」と上限としては非常に低く、上下限ともに低い数値が設定されているのが大きな魅力です。

また初期費用や月額費用などは発生することはなく、手数料以外の費用の支払い請求は一切行われません。

さらにPAYTODAYでは一度のお手続きで請求書を5枚まで提出可能であり、少額債権を複数売却することで、ある程度まとまった額の資金調達を行なっていただくこともできます。

ただしPAYTODAYは2社間ファクタリング専門であり、3社間ファクタリングには対応しておりませんので、3社間での契約をご希望の場合は他社ご利用をご検討ください。

株式会社No.1は90%以上の高い審査通過率と即日入金が強み

| 手数料 | 1〜15% |

|---|---|

| 入金速度 | 最短30分 |

| 審査通過率 | 90%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 50万円~1億円(1億円以上は要問合せ) |

| 必要書類 | 決算書(申告書)、請求書、通帳コピー |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

株式会社No.1は、最短30分で即日入金が可能なファクタリングサービスです。90%以上という高い審査通過率も特徴です。審査通過率を公表しないサービスも多い中、他社で断られた企業でも利用できる可能性が高いことが伺えます。

また、必要書類も3点のみと簡素化され、即日入金の可能性に期待が持てるサービスと言えるでしょう。買取可能金額は50万円~1億円と幅広く、さまざまな法人の規模感に対応できるサービスです。ちなみに、1億円超の案件も相談可能とのこと。買取手数料は1%~15%で、業界最低水準を謳っています。

現在は法人様買取強化中で、初回利用時には特典が適用されます。他社からの乗り換えも歓迎で、無料でシミュレーションも作成可能です。継続的な利用も可能で、2回目以降はさらにスピーディーな対応となります。

全国どこからでもオンライン契約に対応しており、電子契約も可能なため、地方企業でも東京本社と変わらないサービスを受けられます。オンラインで商談から契約まで完結するため、時間と交通費の節約にもつながります。

OLTAは手数料の上限9%+提携銀行数も多く安心感も抜群

| 手数料 | 2%〜9% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限・上限なし |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近4ヶ月)・決算書 |

| 契約方法 | 2社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「OLTA」は手数料上限の低い売掛債権の売却先をお探しの経営者様におすすめできるファクタリング会社であり、上限手数料「9%」によって安心して売掛債権を売却していただけます。

下限に関しても「2%」という業界最安水準ですので、売掛先の信用力が高ければ高価買取も期待できます。

またOLTAは2021年6月時点で、提携銀行数NO.1のファクタリング会社でもあります。

初めてファクタリングを利用する企業などが抱く不安感も、OLTAが数多くの銀行と提携していると知っていただければ和らぐはずです。

OLTAはAI審査を採用しており、面談も不要のオンライン完結で契約していただけますが、「24時間以内にお見積結果をご回答」・「ご契約後、即日ないし翌営業日に買取金額をお振込」となっていることから、少しでも早い資金調達をご希望の場合には少しご注意ください。

ファクタリングのTRYは365日24時間のLINE相談サービスも実施

| 手数料 | 3%~ |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人限定 |

| 利用可能額 | 10万円~5,000万円 |

| 必要書類 | 請求書・発注書か契約書・売掛先住所と連絡先・通帳コピー(直近3ヶ月分) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

ファクタリングのTRYは、資金調達を急ぐ法人に対し迅速かつ真摯な対応が評判のファクタリングサービスです。土日祝日を含む24時間体制で審査を受け付けており、最短即日での入金が可能です。ただし、即時入金を希望する場合は平日に手続きを行う必要があるので、事前に準備を万全にしておきましょう。

2社間ファクタリング契約が可能で徹底した秘密主義を掲げているため、会社や家族、取引先に知られる心配もありません。また、手数料は3.0%からスタートし、他社サービスからの乗り換えによる優遇特典もあるため、現在利用しているファクタリングサービスの手数料が高いと感じている方にもおすすめです。

さらに、ファクタリングのTRYでは、経営課題の解決をサポートするコンサルティングサービスや、ビジネスマッチングサービスを通じたアフターフォローも充実。365日24時間のLINE相談サービスも実施しているので、資金繰りに悩む中小企業にも頼りになるファクタリング会社です。

日本中小企業金融サポート機構は国が認める認定経営革新等支援機関

| 手数料 | 1.5%〜 |

|---|---|

| 入金速度 | 最短3時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限・上限なし(3万円〜2億円までの買取実績あり) |

| 必要書類 | 請求書(売掛債権に関する資料)・通帳コピー(直近3ヶ月分) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

日本中小企業金融サポート機構は、ファクタリングだけでなく金融機関の紹介や補助金・助成金の申請などに対してのサポートなど、中小企業や個人事業主の資金繰りに関して様々な支援を行っています。

ファクタリングについては最短3時間での資金調達も可能であり 経営革新等支援機関としての認定を受けていることも、日本中小企業金融サポート機構を利用する際の安心感を高めてくれるはずです。

ファクタリングによる資金調達に大きな興味はあるが、他の資金調達方法との比較を通して総合的に判断したいという経営者様は、まずは日本中小企業金融サポート機構にご相談していただくことをおすすめいたします。

エビスホールディングスは各分野の専門家による対応が魅力!1億円の売掛債権も即日買取可能

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人のみ |

| 利用可能額 | 100万円〜1億円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー・決算書など(要確認) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

「エビスホールディングス」は企業再生コンサルタントや大手都市銀行出身者による、専門的な対応が受けられるのが大きな魅力です。

1億円の売掛債権を即日買取可能であり、高額売掛債権の買取と速さを両立している点もエビスホールディングスの特徴と言えます。

ですが手数料に関する情報が非公開であるため買取額を予想するのが難しく、利用可能額が100万円以上と少額債権を資金調達に活用したいとお考えの企業にとっては利用しやすいとは言えない点は、デメリットになる可能性があります。

また営業時間が平日AM10時からPM5時までと長いとは言えないため、手続きを行っていただく際に不都合はないかを確認した上で、申込みを行なっていただくことをおすすめいたします。

買速は最短30分で入金!10万円から5000万円まで幅広い額の売掛金買取に対応

| 手数料 | 2%〜10% |

|---|---|

| 入金速度 | 最短30分 |

| 審査通過率 | 80%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 10万円〜5000万円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「買速」は最短30分での売掛債権現金化も可能であり、平日AM9時から営業を行っているなど、急ぎの資金調達の際には頼りになります。債権の買取可能額は最少10万円から最大5000万円と幅広く、多くの企業にとって必要十分な利用可能額となっています。

ですが審査通過率は80%と審査通過率を公表しているファクタリング会社の中では高いとは言えず、審査通過は容易とは言えないかも知れません。

また手数料に関しても下限は2%と低めですが、上限に関しての情報は公開されていません。

審査通過率と手数料の上限については注意すべき点となりますが、複数申込を行なう際の選択肢の1つとしては検討していただく価値のあるファクタリング会社です。

ワイズコーポレーションは顧客満足度93%・リピート率91%とサービスの質の高さが魅力

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 93.4% |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 50万円〜5000万円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近6ヶ月分)・決算書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「ワイズコーポレーション」は、ファクタリングによる資金調達を利用した企業から高い評価を得ており、その結果が「顧客満足度93%」や「リピート率91%」という数値にもしっかりと現れています。

他にも、様々な業種に精通したスタッフが審査対応などを行なうことにより、ワイズコーポレーションは適正価格での買取を実現しています。

また主要7業種として「建設業・運送業・製造業・人材派遣業・小売 卸売業・歯科医業・介護業」が挙げられており、この7業種は特に丁寧なサポートが受けられる期待が高まります。

株式会社JPSは2社間ファクタリングでも手数料10%以下!最大3億円まで買取可能

| 手数料 | 2%〜10% |

|---|---|

| 入金速度 | 最短60分 |

| 審査通過率 | 95%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 最大3億円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近3ヶ月分)・決算書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「JPS」は最大3億円までの売掛債権の買取に対応することが可能な、高額資金調達を希望する企業にも適したファクタリング会社です。

3社間ファクタリングを利用した際も「2%から8%」と業界最安水準の手数料ですが、2社間ファクタリング利用時には「5%から10%」と、2社間契約にも関わらず低い手数料で売掛債権を現金化していただくことが可能となっています。

一般的に2社間ファクタリングの手数料相場は「10%から30%」と言われており、JPSであれば2社間ファクタリングを選択し高額な売掛債権を売却した際の負担も、最小限に抑えていただくことができます。

しかし個人事業主が利用しづらい法人向けのファクタリングサービスであることは、注意していただきたいポイントとなるかも知れません。

SOKULAは原則即日振込!審査通過率93%でオンライン完結対応

| 手数料 | 2%〜15% |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 93%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限・上限なし |

| 必要書類 | 非公開 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則必要(省略できるケースもあり) |

「SOKULA」は個人事業主・法人問わず利用できる、オンライン完結対応のファクタリング会社です。

手数料は2%から15%と、下限の低さだけでなく上限に関しても相場を下回る安心の数値、さらに申込完了後2時間での資金調達も可能です。

SOKULAは債権譲渡登記が原則必要となってはいますが、状況に応じて留保可能ともなっており、実際には申込みを行った企業の半数が即日資金調達に成功していることからも、留保へのハードルは高くはないと考えることができます。

また審査通過率は93%と高く、売掛債権の買取可能額は上限・下限ともに制限はありません。

つまり速さには期待できるが利用しにくいということはなく、SOKULAは速さも利用しやすさも高水準のファクタリング会社なのです。

トップ・マネジメントは請求書以外の見積書や発注書でもファクタリング可能

| 手数料 | 0.5%〜12.5% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 最大3億円(1社につき最大1億円) |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近7ヶ月分)・決算書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

「トップ・マネジメント」は2社間ファクタリングと3社間ファクタリングだけでなく、助成金申請とファクタリングを同時にスタートできる公的資金調達支援プログラムの「ゼロファク」や、広告業界・IT業界に特化した「ペイプリッジ」など、様々なサービスを提供しています。

買取対象となるのは請求書などの確定債権だけでなく、見積書・受注書・発注書なども対象に含まれています。

トップ・マネジメントでは見積り段階からファクタリングが利用可能となることで、商品や材料の仕入費などを確保するためにも役立てていただけます。

また朝9時からトップ・マネジメントは営業を開始していますので、早い時間帯から手続きを始められることができ、より即日での売掛債権の現金化が実現していただきやすくなります。

JBLは最短2時間で資金化!他社からの乗り換えで手数料優遇あり

| 手数料 | 2%〜 |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人 |

| 利用可能額 | 最大1億円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー(直近6ヶ月分)・決算書・取引先との成因資料 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 留保可能 |

JBLのファクタリングサービスの特徴は、申込みから送金までをWeb上で完結できることです。従来のファクタリングでは必須だった来店や紙の書類が一切不要で、PCやスマートフォン、タブレットからすべての手続きが完了できます。

契約手続きにおいては、弁護士ドットコム株式会社が運営する弁護士監修のクラウドサインを採用し、契約までの時間が大幅に短縮されています。セキュリティ面でも、安全性の高いシステムを実現。最短2時間で請求書の資金化が可能となっています。

手数料は業界最安水準の2%~を実現。さらに、他社からの乗り換えを検討している企業向けには優遇制度を設けており、より低コストでの利用が可能です。

最大1億円までの資金調達が可能で、赤字決算企業や税金滞納がある企業でも利用できます。注意点は、利用対象が設立1年以上の法人(株式会社、合同会社、NPO法人等)のみで、個人事業主やフリーランスの方は利用できません。 個人事業主向けのファクタリングサービスから検討しましょう。

ファクタープランは審査通過率96%以上、他社で断られてもチャンスあり!

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短5時間 |

| 審査通過率 | 96%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円〜5000万円 |

| 必要書類 | 非公開 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 非公開 |

ファクタープランは、法人・個人事業主問わず申し込み可能でありながら審査通過率が96%以上と高く、高い確率で資金調達に成功できる場所を探している経営者様に、強くおすすめできるファクタリング会社です。

買取可能な債権の額は最小30万円から最大5000万円となっており、ファクタープランは少額債権にも高額債権にも柔軟な対応が期待できます。

ただし申込を行う企業の状況や債権の額、売掛先の信用力などにも大きく左右されるという事情もあり、必要書類や手数料額に関しては詳しい情報が公表されておらず、問い合わせを行ったり審査を受けていただいたりする必要があります。

また最短5時間での資金調達も可能であり、ファクタープランは急ぎの状況でも頼りになります。

ウィットは少額債権の買取にも積極的+注文書の買取にも対応

| 手数料 | 非公開 |

|---|---|

| 入金速度 | 最短2時間 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 下限なし〜500万円 |

| 必要書類 | 非公開 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「ウィット」は他社では対応が難しい少額債権の買取にも積極的であり、「よくあるご質問」の中にも「金額に下限は儲けておりません」としっかりと記載されていますので、少額の売掛債権であっても抵抗感なくファクタリングに利用していただけます。

また請求書だけでなく注文書の買取にもウィットは対応しており、仕事を受注したことが証明できれば資金調達に成功するのは難しいことではありません。

まだまだ注文書ファクタリングは利用できる場所は限られていることもあり、仕入費の確保などを目的とした資金調達に大きく役立つはずです。

また完全オンライン完結で審査結果は概ね30分で通知が行われ、資金調達完了までは最短2時間とウィットはスピード面でも優れており、さらに個人事業主・法人問わず開業して間もない時期からでも資金調達に活用していただけます。

ネクストワンは高い審査通過率と低い手数料が魅力の法人専用ファクタリング

| 手数料 | 1.5%〜10% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 非公開 |

| 利用対象者 | 法人のみ |

| 利用可能額 | 30万円〜上限なし |

| 必要書類 | 本人確認書類・請求書・通帳コピー・会社謄本・決算書 |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則必要(省略できるケースもあり) |

「ネクストワン」は丁寧な審査により、96%という高い審査通過率を誇るファクタリング会社です。

しかも手数料は3社間ファクタリングで「1.5%から8%」、手数料が高くなりがちな2社間ファクタリングでも「5%から10%」と安心の手数料設定になっています。

その上で他社からの乗り換えの場合は手数料優遇が受けられ、乗り換え前より10%程度、手数料が安くなる可能性があります。

審査通過率の高さや手数料の安さによって、利用者の満足度98%という高い評判を得ているネクストワンですが、「法人専用ファクタリング」であるという点には注意が必要です。

また他社と比較して少し提出書類が多くなる可能性も否定できませんが、慎重に審査を行なうからこそ、他社と比較して低めの手数料が提示されやすくなっているのも事実です。

ZISTは93%以上の資産通過率!認定パートナーによるサポートも受けられる

| 手数料 | 2%〜10% |

|---|---|

| 入金速度 | 最短即日 |

| 審査通過率 | 93%以上 |

| 利用対象者 | 法人・個人事業主 |

| 利用可能額 | 30万円〜5000万円 |

| 必要書類 | 本人確認書類・請求書・通帳コピー(3ヶ月〜5ヶ月分) |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記の有無 | 原則不要 |

「ZIST」は急ぎの資金調達を行なう際の重要ポイントである資産通過率が93%以上あり、申込みを行った企業の大半が資金調達に成功しています。

ファクタリングによる資金調達が行えるだけでなく、ZISTには資金調達専門パートナー・企業経営アドバイザー・財務戦略パートナーなどの認定アドバイザーが在籍しており、専門知識を活かしたサポートを受けていただくことができます。

手数料面では3社間ファクタリングで「3%から7%」、2社間ファクタリングでは「5%から15%」と低めで利用しやすい数値となっています。

さらに2社間ファクタリングで300万円を調達する場合は5%と、業界最安レベルの手数料となっており、ある程度まとまった額の売掛債権を売却したいとお考えの企業に適しています。

ただし資金化日数については「即日〜2日間」となっているため、資金調達に2日ほどの余裕があると必要なタイミングに間に合う可能性が高まります。

即日ファクタリング業者の選び方!契約方法と審査時の豆知識

ファクタリングで売掛債権の即日現金化を行うためには「契約方法」と「審査時」においていくつかの抑えておくべきポイントがあります。

ポイントを理解していただくことなく、適切な対応を行うことができなければ、申込先が即日対応を行っていても急ぎの資金調達に間に合わない可能性もありますので、このポイントの重要性は決して低くはありません。

- 2社間ファクタリングを選択する

- 利用対象を確認する

- 売却する売掛債権選びを慎重に行う

- 売掛債権の債務者にも注目する

- どのような書類が必要かを確認する

- 早めに手続きを開始する

- オンライン完結ファクタリングを利用する

上記させていただいた7つのポイントを、申込みを行う前の段階から意識していただき手続きを進めていただくことができれば、資金調達が完了するまでに必要な時間を大幅に短くできるはずです。

1つ1つのポイントについて、ここからは細かく解説させていただきます。

それでは見ていきましょう。

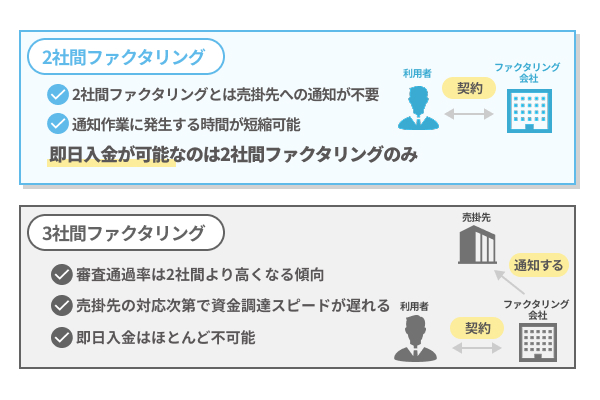

2社間ファクタリングの契約で即日入金が可能になる

ファクタリングには、「2社間ファクタリング」と「3社間ファクタリング」という2つの契約方法が存在していますが、急ぎの資金調達の際には2社間ファクタリングをお選びください。

2社間ファクタリングとは売掛先への通知が不要な、「ファクタリング会社と利用者の2社間」で手続きを進めるサービスであり、売掛先への通知を行なう際に発生する時間が短縮可能となるため、即実資金調達の成功も近づきます。

これに対して売掛先への通知が必要な3社間ファクタリングには、審査通過率の向上などのメリットがあるものの、売掛先の対応次第で資金調達スピードが大きく低下しかねず、即日での売掛債権の現金化に成功できる可能性は、ほぼなくなってしまいます。

また2社間ファクタリングは資金調達スピードが速いだけでなく、「売掛債権の売却を売掛先に知られる可能性がほぼない」という特徴もあります。

ファクタリングは金融庁も資金調達の一手段として認めているサービスですが、売掛債権の売却を知られることが経営難を疑われる原因などになるかも知れないと不安を感じている経営者様も、2社間ファクタリングならば安心感は高まるはずです。

法人・個人事業主によって利用できるサービスが異なる

ファクタリングによる資金調達は、基本的には法人・個人事業主問わず利用可能です。

しかし全てのファクタリング会社が法人と個人事業主の両方を利用対象に含めているとは限らず、申込先によっては利用対象を法人のみに限定している場合があるため、個人事業主の方が法人専用ファクタリングに申し込んでしまった際には時間を無駄にしかねません。

一部のファクタリング会社では「個人事業主・フリーランス専門」などと記載していることをありますが、「法人専用」とわかりやすく記載されていることは稀ですので、個人事業主が利用する前には対象に含まれているかを確認していただくことをおすすめします。

特に銀行系ファクタリングと呼ばれる、銀行自体や関係会社が行っているファクタリングでは、利用対象が法人に限定されていることが少なくありませんので、ご注意ください。

また銀行系では前述させていただいた2社間ファクタリングに対応していない可能性も低くはないため、急ぎの資金調達の際には、金融機関が関係しないファクタリング専門業者である「独立系ファクタリング会社」を選んでいただくことを推奨します。

個人の方は 個人事業主向けファクタリングの記事も合わせてご確認ください。

売却可能な売掛債権を選ぶ

売掛債権の早期現金化サービスであるファクタリングを利用するためには、「売掛債権を保有している」ことが必須条件となります。

しかし売却可能な売掛債権は「確定債権」「仕掛債権」「将来債権」のいずれに限定されており、このどれにも該当しない場合にはファクタリングに利用していただくことはできません。

| 確定債権 | サービスの提供や商品の納品が完了しており、請求書などによって代金の額や入金日が確定している売掛債権 |

|---|---|

| 仕掛債権 | 発注書・注文書などが存在しており仕事自体は受注しているが、サービスの提供や納品が完了していない状態に発生する売掛債権 |

| 将来債権 | 取引基本契約書や金融機関の通帳などに記載された過去の取引実績によって、今後発生することが確実視される売掛債権 |

上記の3つのいずれかに該当する売掛債権であれば、法的にはファクタリングに利用可能ですが、多くのファクタリング会社では「確定債権」の買取にしか対応していません。

「注文書ファクタリング」などと呼ばれる、仕掛債権を対象としたサービスも増加中ですが対応できるファクタリング会社の数は少なく、将来債権を買取対象に含めている場所は稀です。

このような理由から、特に資金調達を急ぐ際には「確定債権」を選んでいただくことが無難となります。

「不良債権」や「給与債権」の買取は原則不可能

ファクタリングには、売掛先の倒産などの理由により、決済日がすでに過ぎるなどして回収の見込みが低くなっている「 不良債権」や、労働者が勤務先(使用者)から給与を受取る権利を指す「給与債権」を利用していただくことはできません。

特に給与債権を買取るという名目で実質的に貸付を行う「 給与ファクタリング」は、違法性が非常に高いため金融庁などが注意喚起を行っています。

通常、個人としてファクタリングを利用する機会はないと思いますが、「給与ファクタリング」という手法で、個人に貸付けを行うヤミ金融の存在も確認されていますので、こちらについても十分注意してください。 引用: ファクタリングの利用に関する注意喚起:金融庁

給与ファクタリングは事業者ではなく個人を対象としていますが、そのような行為に関係している場所は貸金業を営む許可を得ていない闇金融である可能性が高いことから、事業者向けファクタリングサービスを提供していても信頼することはできません。

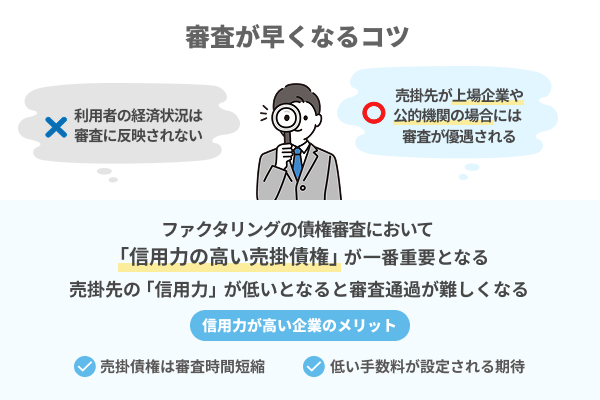

上場企業・公的機関が売掛先となる債権は審査が早い

短時間で審査が終われば即日での資金調達に成功できる可能性は高まりますが、ファクタリングにおいては「信用力の高い売掛債権」を選んでいただくことが非常に重要となります。

融資ではなく債権の売買契約であるファクタリングでは、利用者の経営状況などは審査でそれほど重要ではなく、そのため赤字経営や債務超過の企業も審査通過が可能となるものの、売掛先の「信用力」が低いとなると審査通過は難しくなってしまいます。

ファクタリングの審査における信用力とは、売掛先が問題なく決済を行うと信用できる度合いであり、上場企業や公的機関は非常に信用力が高いと判断され審査自体も素早く終わりやすくなります。

また信用力が高い企業からの売掛債権は審査時間短縮だけでなく、低い手数料が設定される期待も高めます。

もちろん上場企業や公的機関からの売掛債権でなくとも審査通過は可能ですが、資金調達を急ぐ際や好条件での買取を目指す際には、「売掛先の信用力」にもご注目ください。

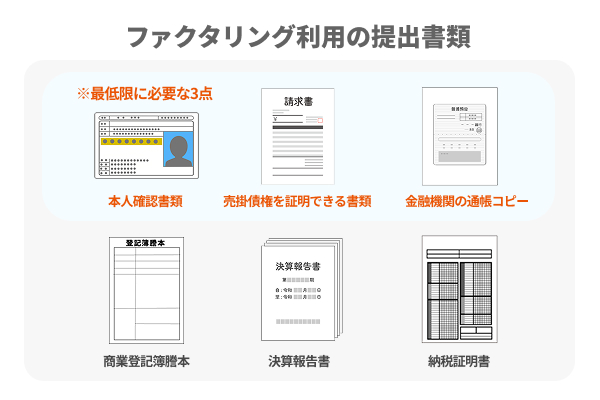

提出書類の準備は素早く不備なく行うことが大切

ファクタリングを利用する際には、以下のような書類の提出が必要となります。

- 本人確認書類

- 売掛債権の存在を証明できる書類(請求書など)

- 取引きに使用している金融機関の通帳コピー

- 商業登記簿謄本

- 決算報告書・確定申告書

- 納税証明書

しかし、どのような書類が必要になるかは申込先や利用者の状況によって異なるため、可能な限り早い段階で必要書類を確認していただくことが必要となります。

書類提出にかかった時間は売掛債権を売却するために必要な時間に大きく影響する可能性が高く、素早く不備のない書類提出を心がけていただくことが大切です。

ファクタリング会社の中には「本人確認書類・請求書・通帳コピー」など、非常に少ない書類で利用できる場所も存在しており、至急現金を用意したい状況にも頼りになります。

即日入金を希望なら午前中で契約完了するのがベスト

即日での資金調達を目指すのであれば、可能な限り午前中の契約完了を目指していただくことをおすすめいたします。

そのためには少しでも早い時間からの申込手続が必要となりますが、ファクタリングに限らず多くのサービスでは申込順に対応を開始させるのが基本であることから、早めに手続きを開始する意味は決して小さくはありません。

また振込に使用する金融機関次第とはなるものの、契約手続きが完了した時間帯によっては、振込が翌日以降となる可能性があり、これも早めの時間帯からの手続きを推奨させていただく理由の1つとなります。

オンライン完結型のファクタリングは入金速度が早い

申込から契約完了までに必要な一連の手続きをオンライン上で完結できる「 オンライン完結ファクタリング」は、即実など短時間での売掛債権現金化を実現しやすいサービスです。

- 申込

- 書類提出

- 面談(ヒアリング)

- 審査

- 契約手続

- 買取代金の振込

ファクタリングによる資金調達の流れを簡単に説明させていただくと、上記のようになります。

オンライン完結型のファクタリングでは、申込みをWEBから行えるだけでなく、書類もデジカメで撮影した画像やスキャナで読み取ったデータのアップロードによって提出が可能です。

またヒアリング(面談)は、電話はもちろん ZOOMや Skype、 Google Meetによるオンライン面談に対応している場所も増加しており、離れていながらも顔を見ながら話すことが可能となります。

そして契約手続は安全性と利便性の高い電子契約を採用し買取代金は振込を活用することで、来店はもちろん郵送の必要もなく手続きを完結することができるのです。

オンライン完結型のファクタリングは手続きの手間が大きく削減できることから、申込みが終わってから1時間以内など非常に短時間での資金調達に成功できる可能性があり、手数料も低く設定される期待が高いおすすめのサービスです。

ファクタリングの即日入金を実現するための重要ポイント

即日での債権現金化が期待できるファクタリング会社が見つかったとしても、それだけで安心してしまうのは少し早いかも知れません。

資金調達に速さを求めている場合は特に、ファクタリング利用者の状況によって注意していただきたいポイントが増える可能性があり、その点を意識しなかったことが資金調達を大きく送らせてしまう危険があります。

また速さは十分であったとしても、買取条件を全く無視するのは賢明な判断とは言えません。

様々なリスクを下げるために、頼りになりそうなファクタリング会社が見つかった場合でも、申込手続きを開始していただく前に、これからご紹介するポイントもご確認ください。

そうしていただくことで、より確実に安全にファクタリングによる即日資金調達を成功していただけるようになるはずです。

それぞれ順に解説します。

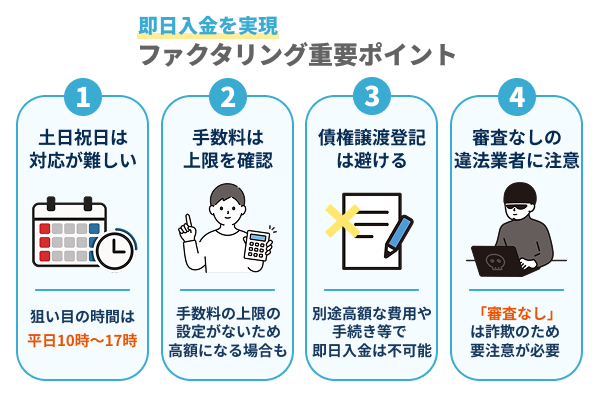

土日祝に即日入金対応のファクタリングサービスは少ない

ファクタリング会社のホームページには、「24時間対応」というような意味合いの文章が記載されていることは少なくありません。

しかし24時間対応となっていても、申込手続のみという可能性は高く、どのような対応を行っているかの確認が必要です。

また通常業務の対応日や時間帯も、ご確認していただきたいポイントとなります。

実際のところ多くのファクタリング会社が、「土日祝日」は対応していないことが多く、早朝や夜間対応を行っているファクタリング会社も多くはありません。

ファクタリング利用者にとって都合の良い時間帯が、ファクタリング会社の営業日や営業時間とマッチしない場合には、債権を現金化するまでに多くの時間を必要とする可能性が高まります。

平日の10時から17時など大半のファクタリング会社が営業している時間帯以外をご希望であれば、ファクタリング会社の営業時間帯などもご確認ください。

土日にファクタリングを行いたい場合は「 土日・祝日対応のファクタリング4社」で詳しく解説していますので参考にして下さい。

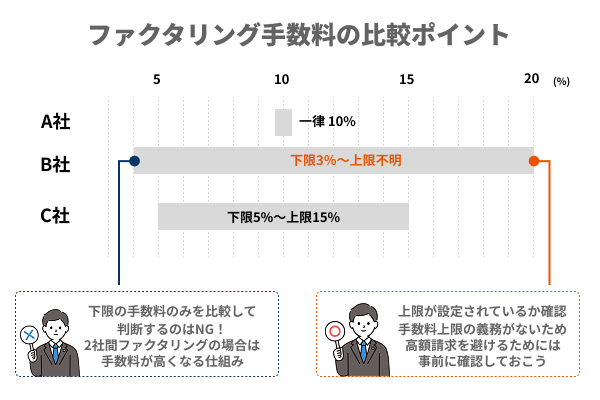

ファクタリングの手数料は下限ではなく上限を確認する

ファクタリングは融資ではない資金調達方法であり、負債を増やすことはありません。

しかし手数料の支払いは避けられず、高額請求が行われた場合は即日での資金調達に成功できても、後々の資金繰りに苦労することになりかねません。

実際に提示される手数料は審査を受けてみないとわかりませんが、高額請求を避けるためには申込前に手数料に関する情報をチェックしていただくことが大切です。

またチェックしていただく際には、下限だけでなく上限手数料にもご注目ください。

なぜならファクタング手数料は、融資を受ける際の金利とは違い上限を規制する法律がなく、急ぎの際に利用していただきたい2社間ファクタリングは、3社間ファクタリングよりも手数料が高くなる傾向があるからです。

つまり下限手数料が提示される可能性よりも、上限に近い手数料が提示される可能性のほうが高いため、上限手数料が低いファクタリング会社を選んでいただくことで、安心して手続きを進めていただけるようになるのです。

債権譲渡登記が必須のファクタリングは即日入金不可

2社間ファクタリングを利用する際には、「 債権譲渡登記」が必要になる場合があります。

債権の所在を示す証拠ともなる債権譲渡登記は、債権の二重譲渡などのトラブル回避に役立ち、ファクタリング会社から見た債権買取のリスクを低下させることができます。

また利用者側にとっては手数料の引き下げに繋がる期待があるものの、債権譲渡登記を行うことで発生する2つのデメリットに対しての注意が必要となります。

- 司法書士へ支払う報酬を含め、10万円前後の費用が発生する

- 法務局に対しての手続きが必要となるため、資金調達に日数が必要となる

債権譲渡登記に必要な手続きは、ファクタリング会社からの紹介で司法書士に依頼するのが一般的であり、司法書士への報酬や登録免許税などを併せて10万円前後の費用が発生します。

売掛債権の額によっては、手数料の引き下げ以上の費用となる可能性もあるため、ご注意ください。

また手続きには3日から4日程度の日数が必要になる可能性が高く、債権譲渡登記を行わなければならない場合、2社間ファクタリングを選択したとしても即日ファクタリングはほぼ不可能となってしまうのです。

しかし債権譲渡登記は必須ではなく、特に金融機関が関係しない独立系のファクタリング会社では留保可能であることが一般的です。

必要性を申込前に確認していただくことで、この問題を回避することができますので抑えておきましょう。

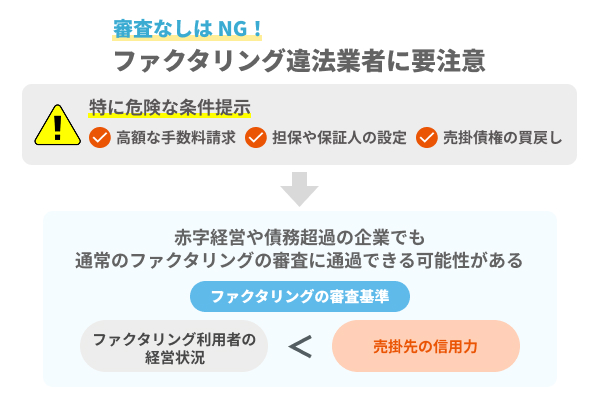

審査なしの即日ファクタリングは違法業者なので要注意

もしインターネットなどで「審査なし」で利用ができる即日ファクタリング会社が見つかったとしても、違法業者であるリスクが非常に高いため、申込みを行うのは絶対におやめください。

赤字経営や債務超過の企業もファクタリングの審査に通過できる可能性はありますが、それは「売掛先の信用力」が審査で重要であり、ファクタリング利用者の経営状況はそれほど重要ではないという理由があります。

逆に言えば、ファクタリング会社は売掛先の信用力に対して非常に敏感であり、審査なしで利用できるとすれば、「売掛債権の回収リスク」を何かしらで補わなければならなくなります。

- 高額な手数料請求

- 担保や保証人の設定

- 債権回収が不可能になった際の買戻し

具体的には上記のような条件が提示される可能性が高く、この中でも担保や保証人、売掛債権の買戻しなどが求められた場合には、ファクタリングではなく貸付に該当すると判断されます。

ファクタリングと名乗りながら貸付に該当する行為を行う場所の多くは、 貸金業登録を行っていない 闇金融であり、利用してしまうと会社経営が破綻するほどの大きな被害を受けかねません。

ファクタリング即日に関するよくある質問とその回答

最後にファクタリング即日を活用し資金調達を検討している経営者様の多くが悩んでしまう、「おすすめのファクタリング会社」に関する2つの質問とその回答をご紹介させていただきます。

しかし資金調達を行なう状況の僅かな違いによっても、選ぶべきファクタリング会社は異なる可能性がありますので、あくまで参考としてお読みください。

資金調達をお急ぎの状況でも、できる限り慎重に比較検討した上で申込先を決定していただくことで、納得できるファクタリング会社と出会える可能性は高まります。

個人事業主向けのファクタリング即日入金対応サービスは?

多くのファクタリング会社が法人・個人事業主問わず利用可能となっており、「法人のみ」となっているファクタリング即日入金対応サービスを選ばなければ、大きな問題になることはありません。

しかし、この記事でご紹介させていただいた21社の中でも「 ラボル」は、個人事業主やフリーランスに特化したサービスを行っており、個人事業主やフリーランスが抱える資金繰りの悩みに寄り添った対応を受けられる期待が大きいファクタリング会社です。

またスピード感のある資金繰りを重要視されるのであれば「 ペイトナー」や「PAYTODAY」がおすすめですが、請求書だけでなく注文書の買取にも対応できる「 ビートレーディング」も個人事業主の資金繰りにおいて頼りになるはずです。

手数料の安い即日入金ファクタリングはありますか?

ファクタリング即日入金対応サービスを利用する際には、資金調達をお急ぎであることが多いはずであり、「入金速度」に目が向いてしまうのは致し方ありません。

ですが、資金を調達できても必要額に届かなくては新たな問題へと繋がる危険があります。

手数料の安いファクタリング会社をお探しの場合、売掛先の信用力の高さによって選択肢は変わります。

もし上場企業や公的機関など、支払いのトラブルが考えにくく信用力が最大限に高い売掛先であれば、下限手数料の低い「 QuQuMo」がおすすめです。

逆に売掛先が規模が小さな企業であったりと信用力に不安を感じるのであれば、上限手数料の低い「OLTA」や手数料10%固定の「 ラボル」や「 ペイトナー」などが適していると考えられます。

また手数料を安くするためにはファクタリング会社選びや売掛先の信用力を意識していただくだけではなく、ある程度まとまった額の売掛債権を売却することや、支払いまでの残り日数が長過ぎない売掛債権を選んでいただくことも大切です。