最終更新日:

多くの中小企業の経営者様や個人事業主にとって、資金調達は会社経営においての大きな悩みの1つになっているはずです。

ですがもし、特に手元にある売掛債権の回収に関して不安を感じていたり、融資よりも審査通過しやすく素早い資金調達ができる選択肢はないかとお探しであれば、「ファクタリング」が状況を変えるきっかけになるかも知れません。

この記事では中小企業や個人事業主の利用者が増加中の資金調達方法である「ファクタリング」ついて、サービスの概要から活用することで得られるメリットと注意点、さらには契約方法や運営する会社によって発生する違いなどもご紹介させていただきます。

ファクタリングについて詳しく知りたいとお考えの経営者様は、ぜひ最後までお読みください。

一般にファクタリングとは「売掛債権の早期現金化」を行なうサービス

まず、「ファクタリングとは?」という疑問を抱いている経営者様に対しての回答ともなり得る、金融庁からの見解をご紹介させていただきます。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

上記させていただいた文章は、金融庁の公式ホームページに記載されている文章であり、この一文だけでもファクタリングが公的にも認められている事業者向けの資金調達方法であることがおわかりいただけるはずです。

ただし金融庁によるこの文章の冒頭には「一般に」と記載されており、金融庁によるこの見解は「一般的なファクタリング」に対しての説明とお考えください。

実はファクタリングと名前に付くサービスは他にもあり、「売掛債権の買取による現金化サービス=ファクタリング」と思い込んでしまうのは正しいとは言い切れないのです。

ファクタリングは「買取型」と「保証型」の2つが存在する

ファクタリングと名前に付いているサービスは、大きく分けると下記2つに分けることができます。

- 保証型ファクタリング

- 買取型ファクタリング

「保証型ファクタリング」と「買取型ファクタリング」のサービス内容は大きく違い、間違えて利用してしまうという危険はほぼ考えられません。

しかしどちらも会社経営において助けになるサービスであるという点は共通しており、サービス内容を理解していただくことは無駄にはなりません。

ここからは保証型ファクタリングと買取型ファクタリングのサービス内容と、活用していただきたいシチュエーションなどについてご紹介させていただきます。

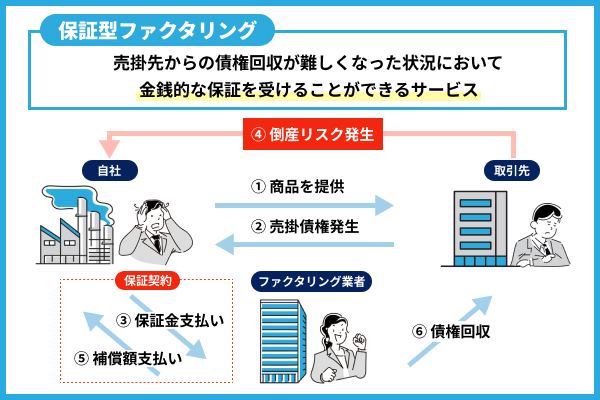

保証型ファクタリングは売掛債権にかける保険的なサービス

万が一にでも売掛先が倒産してしまった場合、手元にある売掛債権の支払いが行われず、得られるはずだった資金が手に入らないということにもなりかねません。

買掛金との相殺や納品した商品の引き上げなどによって、ある程度被害を抑えることは可能とはなりますが、それでも手続きなどが大きな負担になるだけでなく、金銭面での被害も大きくなる可能性は否定することができません。

また最悪の場合は、連鎖倒産に陥るということもあり得ないとは言えないはずです。

「保証型ファクタリング」は、そのような売掛先からの債権回収が難しくなった状況において、金銭的な保証を受けることができるサービスです。

簡単に言えば売掛債権にかける保険的なサービスであり、売掛先が倒産または精算手続きに入った状況や、売掛債権の不渡りが決定的になった状況で保証金が支払われることになります。

保証型ファクタリングの特徴と注意点

保証型ファクタリングは経営に大きな安心感を与えてくれるサービスではありますが、利用には審査があり倒産リスクが非常に高いと判断されてしまった場合は審査通過が難しくなります。

また保証金や保証範囲も審査の影響を大きく受けるため、負担の大きさと受けられる保証内容をしっかりと確認していただくことが大切です。

- 売掛先からの債権回収が難しくなった際に保証金を受け取れるサービス

- 利用には審査通過が必要であり、倒産リスクが高い場合は利用できない可能性がある

- 保証料・保証範囲は審査の影響を大きく受け、支払った保証料は原則戻ってこない

保証型ファクタリングの特徴を簡単にまとめさせていただくと、上記のようになります。

審査で提示される内容は売掛先の信用力を大きく反映するため、保証型ファクタリングを利用することで、売掛先の与信管理を行なうための情報収集が可能となり、これも利用することで得られるメリットの1つとなります。

しかし何より、「高額債権を保有しており不良債権となった際のダメージが大きい」という状況などで保証型ファクタリングを利用していただくことで、万が一に備えていただくことができ、経営に安心感が得られるようになります。

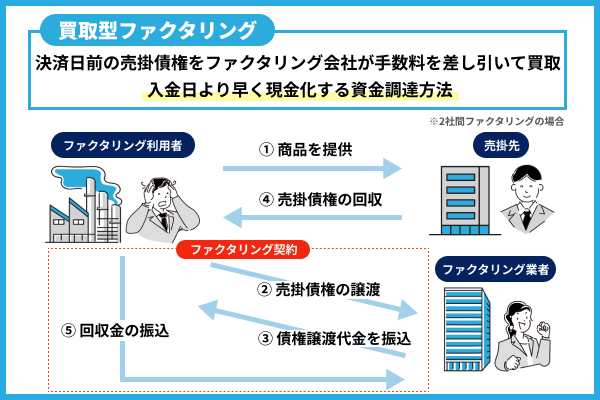

買取型ファクタリングは債権を現金化する事業者向け資金調達方法の1つ

「買取型ファクタリング」は、この記事の冒頭でご紹介させていただいた、金融庁が見解を示している「一般的なファクタリング」に該当するサービスです。

具体的なサービス内容としては、決済日前の売掛債権を売買契約を締結した上で買取り、手数料を差し引いた形で現金化する事業者向けの資金調達方法となります。

1970年代に日本に伝わったとされる買取ファクタリングは、まだ融資と比較して認知されているとは言い切れませんが、海外では19世紀から活用されており、すでに事業者向けの資金調達方法として広く普及しています。

また日本国内でも手形割引に変わるサービスとして、また融資を利用しにくい中小企業や個人事業主に適した資金調達方法として、買取型ファクタリングの認知度は高まりつつあります。

買取型ファクタリングの8つのメリット

買取型ファクタリングは上手く活用していただくことで、多くの企業の資金繰り改善に役立ちます。

- 売掛債権を決済日前に現金化できる

- 資金調達に必要な期間の短さ

- 融資とは大きく違う審査基準

- 担保や保証人が不要

- 「融資」に該当しない

- 原則償還請求権なし

- 提出書類が少ない

上記させていただいたのは、買取ファクタリングを利用したことで得られる代表的なメリットです。

これらには融資では実現が難しい内容も含まれており、また多くの企業が抱えている資金繰りの悩みを解消するのに役立つ期待の高い項目が、幾つも含まれているはずです。

ここからは、「買取型ファクタリングの8つのメリット」を1つ1つ解説させていただきます。

決済日前の現金化により「売掛債権の回収サイト」の負担が軽減できる

企業間の取引では一般消費者との取引とは違い、現金が直接やり取りされる機会は多くはありません。

現在では「掛取引」と呼ばれる、売掛債権を発生させる信用を重視した後払いでの取引が一般的であり、随時支払いや回収を行なう手間の削減などの効果が得られているのは事実です。

しかし毎月の締日から実際に支払いを受けるまでの期間である「支払サイト」が長くなると、資金ショートに陥るリスクを高めることにもなり、売掛債権の回収が多くの事業者の資金繰りの負担となっているという現実もあります。

ですが売掛債権の早期現金化サービスである買取型ファクタリングを利用していただけば、本来の決済日よりも早いタイミングでの資金化が可能となり、売掛債権の支払サイトを原因とした資金ショートのピンチに対応することも、難しくはなくなります。

また1か月、2か月先の支払サイトとなっている売掛債権を早期現金化することで、まとまった額の資金としていただくことも可能となります。

「即日債権買取」も可能な資金調達スピード

現金が今すぐにでも必要という状況で役に立つ資金調達方法は数少ないものの、買取型ファクタリングであれば、即日ファクタリングも可能です。

例えば銀行融資であれば、銀行から直接融資を受けるプロパー融資で3週間から1か月程度の期間が必要となり、審査通過の可能性を高める効果のある信用保証協会からの保証を受ける場合には、1か月を超える期間がかかることも珍しくはありません。

また民間の金融機関からの融資が受けにくいと言われる中小企業や個人事業主への融資に積極的な日本政策金融公庫では、早くとも1か月、場合によっては2カ月近くの期間が融資までに必要となることも珍しくはないのです。

融資にもビジネスローンなど短期間での資金調達が可能な選択肢は存在していますが、買取型ファクタリングであれば最短で即日資金調達が行えるだけでなく、多くの場合で2~3日での資金調達に成功することが可能となります。

以下の表は、主な資金調達方法で現金を手にするまでに必要な日数の目安を示したものです。

| 資金調達方法 | 必要な日数(目安) |

|---|---|

| 銀行融資(プロパー融資) | 1か月弱 |

| 銀行融資(信用保証会保証付き) | 1か月~1か月半 |

| ビジネスローン | 即日~2週間 |

| 日本政策金融公庫 | 1か月~2か月 |

| 買取型ファクタリング | 即日~数日 |

| 補助金・助成金 | 1か月~数か月 |

状況によって大きく変化する可能性はありますが、買取型ファクタリングが他の資金調達方法では難しい短期間での資金調達に成功できる期待が高いのは事実であり、急ぎで現金が必要な状況で頼りになる数少ない選択肢となります。

売掛先の信用力が重視されるため「赤字経営などの企業も利用可能」

中小企業や個人事業主が融資を受けるのが難しいと言われるのは、「経営状況」や「将来性」が審査で重要視されることが大きく影響しています。

しかし買取型ファクタリングの場合は経営状況や将来性が審査で重要視されないため、赤字経営や債務超過という融資を受けにくい状況の企業も、審査通過できる可能性は十分にあるのです。

- 売掛先の経営状況や会社規模などから判断される「信用力」

- 売掛先との取引実績(頻度や支払いの遅延の有無)

- 売却を希望する売掛債権の決済日までの残り日数(短いほど有利)

- 売掛債権の額(ファクタリング会社の買取可能額の範囲内)

- 売掛債権の信用性(債権の存在証明や二重譲渡のリスク)

買取型ファクタリングの審査では、主に上記のような項目が重要視されます。

特に重要となるのが売掛先の信用力と取引実績であり、この項目に問題がある場合は審査通過できる可能性は低くなってしまいます。

また上場企業や公的機関など社会的信用の高い企業が売掛先となる場合は、特に買取ファクタリングに利用しやすい売掛債権となります。

「担保・保証人のどちらも不要」で契約できる

金融機関から融資を受ける際には、保証人が必要となったり、不動産などを担保に設定することで融資条件が向上したりする場合があります。

しかし保証人や担保を用意するのは簡単なことではなく、保証人になった人物に大きな被害を与えてしまうリスクだけでなく関係性に影響を与えてしまうことも考えられ、担保に設定した不動産などを失ってしまうことも可能性としては考えなくてはなりません。

ですが買取ファクタリングは融資ではなく、売掛債権の売買契約に該当するため、担保や保証人が必要となることはありません。

もし担保や保証人が必要になった場合には、売掛債権の売買ではなく融資として扱われます。

実際に売掛債権を担保扱いとする融資(ABL=動産・債権担保融資)も存在してますが、買取ファクタリングとは全く違うサービスとなります。

保証人になってくれる人物が見つからないことも、担保に設定できる不動産などを保有していないという企業も少なくはないはずですが、担保も保証人も不要で資金調達が行える買取型ファクタリングであれば、そのような心配は無用です。

企業価値に悪影響を与えない「負債を増加させない」資金調達方法

買取型ファクタリングは融資に該当しない資金調達方法であるため、調達した資金は負債としては扱われず、負債の増加に対して頭を悩ませている経営者様にも安心して利用していただくことができます。負債の増加は債務超過のリスクを高めるだけでなく、自己資本比率などを低下させ企業価値を落としてしまうことにも繋がりかねません。

しかし負債を増やさない買取型ファクタリングならば、企業価値への悪影響を避けながら資金調達を行なうことも難しくはありません。

さらに調達した資金を負債の返済に充てることで貸借対照表のスリム化を進められるなど、買取型ファクタリングの活用によって企業価値を高めることも可能となります。

企業価値が高まれば融資が受けやすくなるため、金融機関での審査に中々通過できないという企業も、買取ファクタリングの活用もご検討ください。

原則償還請求権なしで「売掛先の倒産リスクの備え」ができる

売掛債権を利用する「掛取引」では、売掛先の倒産リスクに対する備えも重要なポイントです。

貸倒れの被害を避けるために売掛先の与信管理を行い取引額を調整することが、倒産リスクへの対策の1つとなりますが、与信管理を継続的に行なうのは簡単なことではありません。

ですが買取型ファクタリングは、原則として償還請求権がない契約が行われることから、売掛先の倒産リスク対策としても効果的なのです。

「償還請求権なし」の場合、売掛先が倒産したとしても債権の買戻しなどを求められることはありません。

売掛債権の回収ができない状況であっても、損害は全てファクタリング会社が受け止めることになり、売掛債権の売却が完了した時点で倒産リスクが大きく軽減できたことになります。

買取型ファクタリングによる資金調達を成功するためには審査に通過する必要があり、倒産リスクが高いと判断された売掛債権を現金化できる期待はほぼありませんので、倒産リスクの回避だけを目的とした利用には適さないかも知れません。

しかし信用力が高くとも貸倒れのリスクはゼロにはなりませんが、買取型ファクタリングを利用することで貸倒れのリスクをゼロに近づけることができるのです。

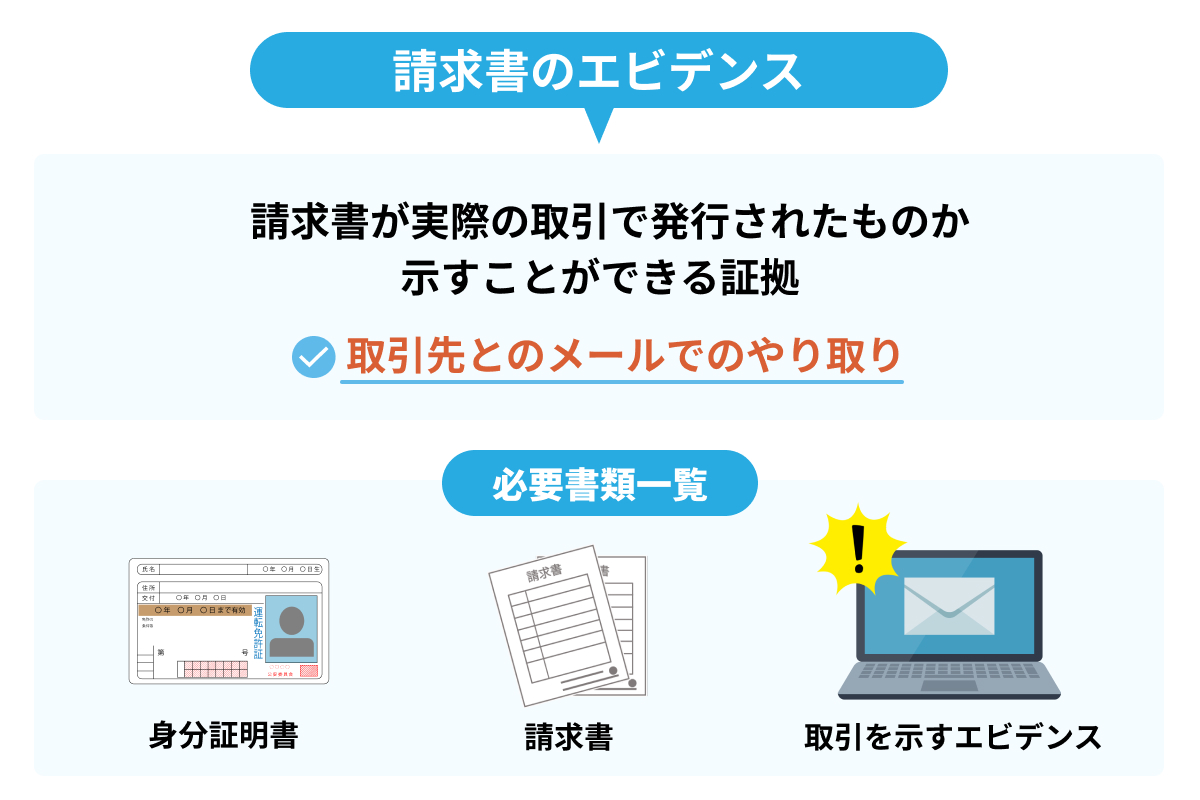

融資による資金調達と比較して「必要書類が少ない」

たとえ短時間での資金調達が可能だとしても、必要書類が多く準備に時間がかかるようでは素早い資金調達の実現は現実的とは言えません。

もちろん買取型ファクタリングを利用する際にも審査や契約に必要な書類は存在していますが、融資と比較して少ない書類提出で済むことが大半です。

- 本人確認書類:免許証など

- 売掛債権の存在を証明できる書類:請求書など

- 取引実績が確認できる書類:通帳のコピー

特に必要書類が少ないファクタリングであれば、記載させていただいた3点を提出するだけで審査を受けることが可能であり、書類の準備に多くの時間を割く必要もなくなります。

逆に少額債権に特化した買取をしているなどの特別な理由もなく、これらの書類が不要なファクタリング会社があった場合には、適切な審査を行なうことが期待できず、高額な手数料請求が行われるリスクが高まりますので、少しご注意ください。

買取型ファクタリングの4つの注意点

多くの企業の資金繰りを改善可能な買取型ファクタリングにも、幾つかの注意点が存在しています。

しかし注意点を前もって理解していたくことができれば対処は難しくはなく、それ以上のメリットが得られる可能性が高いのも事実ですので、あまり心配していただく必要はありません。

- 売掛債権が必須

- 手数料の支払いが必要

- 資金調達後の債権回収に空白期間が発生する可能性がある

- 悪質業者の存在

上記の4点が、買取型ファクタリングの注意点となります。

ここからはこれらの注意点に関しての解説と、対象方法などをご紹介させていただきます。

「売却可能な売掛債権」を保有していないと利用できない

買取型ファクタリングは売掛債権を売却し現金化するサービスであるため、「売却可能な売掛債権」を保有していない状況では利用していただくことはできません。

多くの方は当然と思われるかも知れませんが、この注意点があることで、「開業前の資金調達」には買取型ファクタリングは適さないということになります。

また手元に売掛債権を保有していたとしても、必ずしも売却できるわけではなく、逆にまだ手元に請求書などがない状況であっても利用できる可能性があります。

売却可能な売掛債権と買取対象とならない債権の違いをご存知でない場合には、審査落ちしてしまう危険を高めたり、資金調達のチャンスを逃したりすることになりかねません。

「確定債権」は売却可能、「仕掛債権」「将来債権」は可能性あり

買取型ファクタリングに利用できる売掛債権は、基本的には以下の3種類となります。

- 確定債権:取引先からの依頼完了後に発生する、入金日や取引額が確定している債権

- 仕掛債権:依頼の受注段階から、納品やサービスの提供が完了までの間に発生する債権

- 将来債権:過去の取引実績などから、今後の発生が確実視される債権

2020年の民法改正以前は、確定債権以外は買取対象とはなりませんでしたが、将来債権なども民法改正後は買取型ファクタリングに利用可能となりました。

ですが現状では、確定債権のみを買取対象としているファクタリング会社が多く、仕掛債権(注文書・発注書・見積書など)の買取対応を行っている場所は徐々に増加中ではあるものの多いとは言えず、将来債権に関しては利用できる場所は稀です。

仕掛債権や将来債権の売却を希望される場合には、買取対応を行っているかの確認をしていただくことを推奨いたします。

「不良債権」「給与債権」は買取ファクタリングへの利用は不可能

たとえ債権であったとしても、以下の2種類に関しては買取型ファクタリングに利用していただくことは原則できません。

- 不良債権:売掛先の倒産などによって支払いが遅延してしまい、回収が難しい状況に陥った債権

- 給与債権:労働者が雇い主(使用者)から給与を受取る権利

不良債権に関しては、ファクタリング会社が買取りを実行する際のリスクが大き過ぎるため、原則的に買取対象とはなれません。

また給与債権は個人が有するものであり、事業者向けの資金調達方法である買取型ファクタリングには利用できないだけでなく、労働基準法上で「使用者は直接労働者に対して賃金を支払わなくてはならない」と定められているため、売却は現実的には不可能となります。

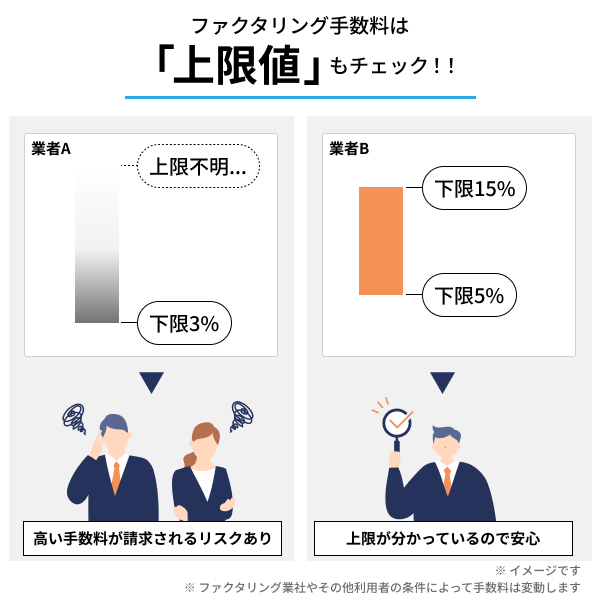

「手数料の支払い」が発生する

買取型ファクタリングは融資ではない資金調達方法であり、負債を増加させず、利息の支払いなども必要ありません。

しかし、ファクタリング会社に対して支払う「手数料」が、必ず発生します。

買取型ファクタリングでは、債権を現金化する際に売掛債権の額面から手数料を引き去る形で買取が実行されるのが一般的であり、別途手数料を現金で用意していただく必要は原則ありません。

ただしファクタリング手数料は、融資を受ける際の金利の上限を定めた利息制限法のような法規制がないため、高額請求に対して気をつけていただく必要があります。

もし手数料の妥当性に関して判断が難しい場合には、手続きの手間は増加しますが、複数のファクタリング会社に対しての相見積もりを取っていただくことをおすすめいたします。

またファクタリング手数料は一括払いが原則であり、分割払いが可能となっている場合は融資に該当すると判断される点にも、少しだけご注意ください。

資金調達額は必ず「売掛債権の額面」以下となる点にも注意

融資の場合は調達した資金の使途が限定されている場合がありますが、買取ファクタリングによって調達した資金は資金使途が問われず、どのような目的にも活用していただくことができます。

ですがファクタリングは売掛債権の額面を超えた資金調達は行えず必ず額面を下回る買取額となるため、高額な資金調達を希望する場合には、手数料を計算に入れた相応の額の売掛債権が必要となります。

また手数料次第では目的に必要となる額に届かない危険もあることから、たとえ資金調達を急いでいても手数料をないがしろにすることはできません。

ファクタリング利用後の「資金繰りへの影響」

例えば60日ごとに決済が行われる状況で買取型ファクタリングを利用し、決済日の30日前に売掛債権を現金化したとします。

この場合、次の決済が行われるのが90日後となってしまうため、その期間の資金繰りを考慮した上で債権売却を行っていただくことが大切になります。

もちろん資金ショートのピンチを乗り切るために、まずは資金を確保するという考えは間違いではなく、短期間での資金調達が可能な買取型ファクタリングだからこそ、対処ができることも少なくはありません。

しかし繰り返し買取型ファクタリングを利用し続けたことで売却する売掛債権がなくなってしまうことも考えられますので、そうなる前に他の選択肢を併用するなど、先を見据えた利用が求められるのも事実です。

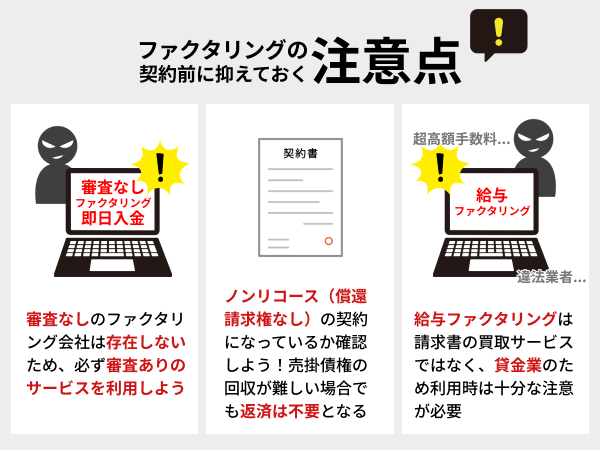

「悪質ファクタリング業者」の存在

ここ数年で買取型ファクタリングを資金調達に利用する企業だけでなく、ファクタリング会社の数も大きく増加しています。

しかし残念ながらその中には、僅かではあるものの悪質業者が存在しており、金融庁も注意喚起を行っています。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

上記は金融庁による「ファクタリングの利用に関する注意喚起」に記載されている一文であり、ファクタリングを装った違法貸付(偽装ファクタリング)に対しての注意喚起が行われています。

また偽装ファクタリングを疑うべきポイントとして、以下のような項目を挙げています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

ファクタリング会社が売掛債権の回収ができなかった場合

- 売主が債権を買い戻すこととされている

- 売主自身の資金によりファクタリング業者に支払をしなければならないこととされている

申込みを行った場所が、これらに該当する行為が疑われたり契約内容に含めてきたりした場合には、偽装ファクタリングを行っている闇金融である危険が高いとお考えください。

悪質業者を見抜くためのポイント

偽装ファクタリングを行っている闇金融などの悪質業者を見抜くためには、「契約内容が貸付に該当していないか?」を確認することが大切です。

- 償還請求権あり(ウィズリコース)での契約となっている

- 担保や保証人が必要

- 手数料の分割払いができる

すでにご紹介した内容も含まれていますが、契約条件に上記のような内容が含まれている場合は貸付に該当すると判断され、銀行または貸金業登録を行っている金融機関でない場合には闇金融となります。

またホームページなどを見る際には、下記させていただくポイントにもご注目ください。

- 住所や電話番号(固定電話)の記載はあるか?

- 資本金などの情報が確認できる会社概要などの項目は存在しているか?

- 「審査なし」や「提出書類不要」などではないか?

企業のホームページに記載されているべき情報がない場合や、適切な審査を行わない場所は簡単に信用すべきではありません。

逆に手数料や手続きに関しての説明がされている場所や、業歴や取引実績が豊富なファクタリング会社は、売掛債権の売却先としての安心感が高まります。

「3社間ファクタリング」と「2社間ファクタリング」の概要と比較

買取型ファクタリングには、「2社間ファクタリング」と「3社間ファクタリング」と呼ばれる2つの契約方法が存在しており、どちらを選ぶかによって資金調達に必要な時間や審査通過のしやすさに差が出る可能性があります。

| 比較項目 | 3社間ファクタリング | 2社間ファクタリング |

|---|---|---|

| 資金調達スピード | 数日から1週間程度 | 即日から数日 |

| 売掛先への通知 | 必要 | 不要 |

| 審査通過率 | 高い | 3社間よりは低め |

| 手数料相場 | 2%から10% | 10%から30% |

| 売掛債権回収の手間 | なし | あり |

上に記載させていただいた表は、3社間ファクタリングと2社間ファクタリングの特徴や違いを簡単にまとめたものです。

ここからは2つの契約方法の概要や、メリット・デメリットなどを詳しく解説させていただきます。

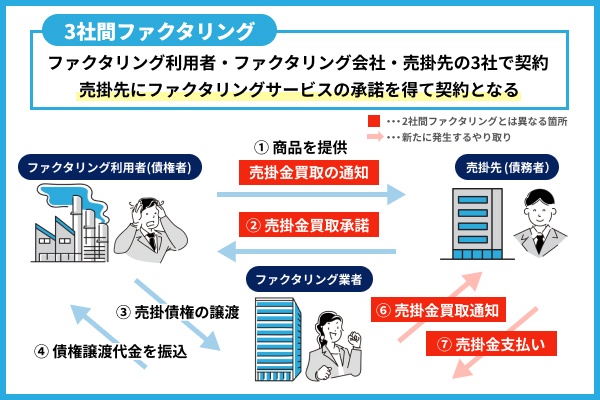

3社間ファクタリングとは「売掛先への通知を行う契約方法」

「債権者(ファクタリング利用者)・ファクタリング会社・債務者(売掛先)」という3社の間で手続きを進めるのが、3社間ファクタリングと呼ばれる契約方法です。

売掛先に対して、「ファクタリング会社への債権譲渡に関する通知を行なう」のが大きな特徴であり、ファクタリング会社への支払い手続きにも違いが発生します。

3社間ファクタリングでは、売掛先は債権の譲渡先となるファクタリング会社に対して決済を行なうのが基本となっており、ファクタリングを利用した企業はこの支払いに関係することが原則ありません。

つまり基本的には債権の売却契約が完了した時点で、買取型ファクタリングによる資金調達は完結したことになります。

また、これからご紹介するようなメリット・デメリットが3社間ファクタリングには存在しています。

「手数料の安さ」と「審査通過のしやすさ」が大きなメリット

買取型ファクタリングでは、債権回収のリスクの高さが審査通過の可能性や提示される買取手数料に大きく影響を及ぼします。

もっとも審査で重要視されるのは「売掛先の信用力」と言われていますが、複数の相手に売掛債権を売却することによって発生する「債権の二重譲渡」なども、リスクとして考慮される要素の1つです。

しかし3社間ファクタリングにより契約を行なうことで、債権の二重譲渡が発生するリスクはほぼなくなり、さらに売掛先から直接ファクタリング会社に支払いが実行されるため、売掛債権回収時の支払いトラブルもおきにくくなります。

これらの効果により債権回収リスクが低下させられ、手数料の引き下げや審査通過の可能性が高まることが、3社間ファクタリングを選択する際の大きなメリットとなります。

「資金調達にかかる日数」と「売掛先との関係性への影響」に注意が必要

売掛先からファクタリング会社に対しての直接支払いを依頼することにもなる3社間ファクタリングでは、通知を行なうだけでなく売掛先からの承諾を受けることも必要となります。

このため、売掛先に対しての説明や手続きを行なう時間が発生し、即日での売掛債権現金化は難しくなるなど、通知が不要な2社間ファクタリングよりも資金調達に日数がかかる傾向があります。

ですがそれでも融資と比較して短時間での資金調達に成功できる期待は高く、数日から一週間程度あれば高い確率で売掛債権を現金化可能です。

しかし買取型ファクタリングに対して売掛先からの理解を得るのが難しい場合には、資金調達にかかる時間が伸びるだけでなく、経営難を疑われることもあり得るかも知れません。

買取型ファクタリングは事業者向けの資金調達方法として国も認めていはいるものの、3社間ファクタリングを利用する際には売掛先からの理解が得られそうかを判断していただいた上で、申込みを行っていただくことをおすすめいたします。

2社間ファクタリングは「売掛先への通知が不要な契約方法」

2社間ファクタリングによる資金調達では、売掛先への通知は原則不要となり、ファクタリング利用者(債権者)とファクタリング会社の2社の間で手続きを進めることになります。

支払いに関して売掛先は債権の譲渡を認知していないため、決済日には通常通り買取型ファクタリングを利用した企業に対して支払いを行い、一旦受け取った現金をファクタリング会社に渡すという流れになります。

3社間ファクタリングでは債権の譲渡(売却)が完了した時点で手続きは基本的に終了となりますが、2社間ファクタリングの場合は「ファクタリング会社への支払い」という一手間が増えることになります。

「即日資金調達可能な速さ」と「売掛先に知られない」ことが大きなメリット

買取型ファクタリングは「即日資金調達可能」であることが大きなメリットですが、即日での売掛債権現金化を行なうためには2社間ファクタリングを選択していただくことが必須です。

売掛先への通知などが省けることが資金調達に必要な時間短縮に繋がり、急ぎの状況にも2社間ファクタリングは役立ちます。

また3社間ファクタリングを利用する際には、売掛先に買取型ファクタリングの利用を知られることは避けられませんが、通知が不要な2社間ファクタリングであれば、売掛先に知られずに売掛債権を売却することも難しくはなくなるため、売掛先にられずに利用したいとお考えの場合も2社間ファクタリングが最適です。

「審査通過率・手数料」と「債権譲渡登記の有無」に注意が必要

売掛先への通知は債権の二重譲渡などの対策となるため、通知が不要な2社間ファクタリングは手数料や審査通過率の面で3社間ファクタリングよりも劣る傾向があります。

また資金調達スピードや売掛先に知られにくいことが2社間ファクタリングの大きなメリットですが、「債権譲渡登記」が必要な場合は、そのメリットを失いかねません。

債権譲渡登記は債権の所有者を証明する証拠となるため、債権の二重譲渡が行われた場合の対策として有効ですが、手続きに必要な時間が発生し即日資金調達はほぼ不可能となります。

また司法書士への依頼を行なう際の報酬などで10万円前後の費用が発生し、あまり考えられませんが登記を確認された場合には債権の譲渡が知られかねません。

ただし債権譲渡登記が不要なファクタリング会社も少なくはないことから、申込先選びに気をつけていただければ対処は可能となります。

オンライン完結は2社間ファクタリングのデメリットを解消可能なサービス

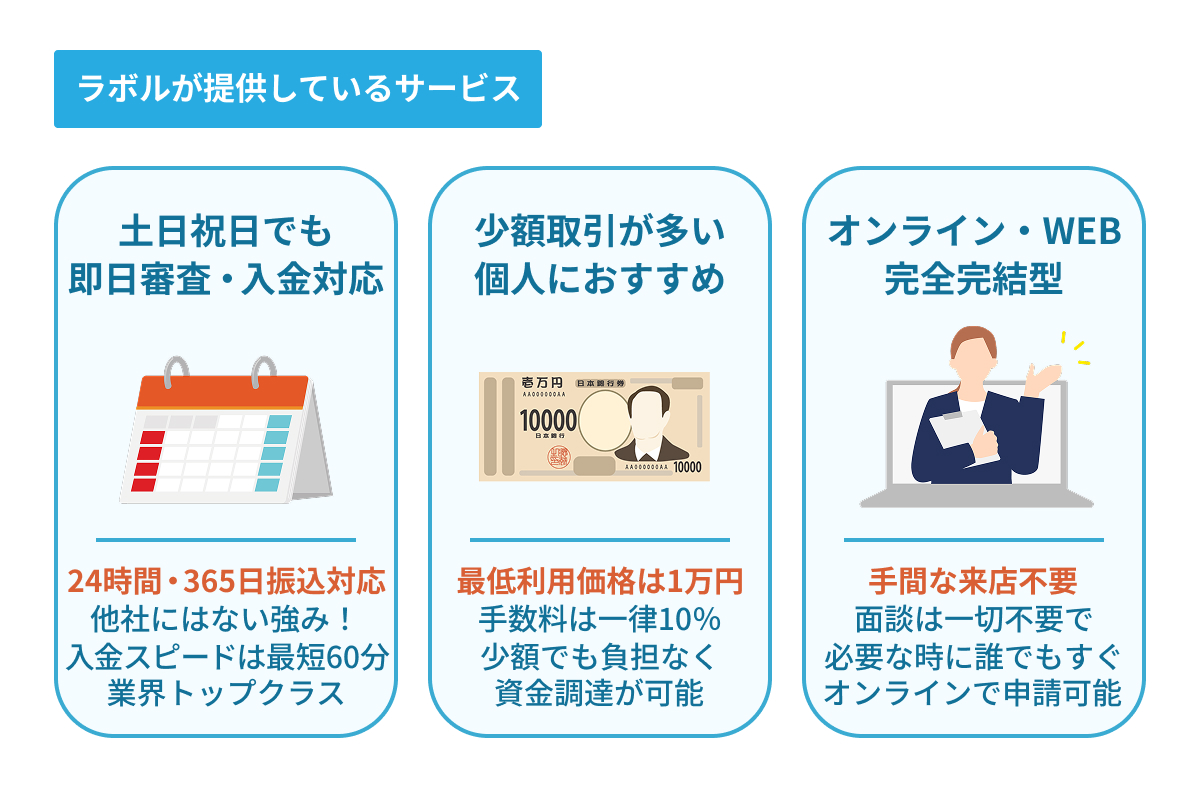

2社間ファクタリングが3社間ファクタリングと比較して手数料が高くなりがちなのは事実ですが、申込みから契約手続きまでをWEB上で行える「オンライン完結ファクタリング」を選んでいただくことで、2社間ファクタリングでありながらも低い手数料が期待できるようになります。

オンライン完結ファクタリングはファクタリング会社側の負担軽減にも効果が大きいのがその理由ですが、利用者側にとっては移動の手間が省けるなど手数料以外のメリットもあり、通常の2社間ファクタリング以上の資金調達スピードが期待できるようにもなります。

オンライン完結ファクタリングが利用できる場所はまだ多くはありませんが増加中であり、活用をおすすめさせていただきたいサービスとなります。

特殊な買取型ファクタリングの概要と特徴

買取型ファクタリングは中小企業や個人事業主に適した資金調達方法であり、これまでにご紹介したような様々なメリットがあります。

そんな買取型ファクタリングには、幾つか特殊なサービスが存在しています。

それらは企業間で発生する売掛債権以外を買取対象としていたり、海外の企業との取引の安全性を高めたりするなど、利用対象は限定されはしますが、対象となる企業にとっては利用価値の高いサービスばかりです。

ここからは通常の買取型ファクタリングとは少し違う、特殊な買取型ファクタリングを3種類ご紹介させていただきます。

「医療・介護ファクタリング」は医療関係の報酬債権が買取対象

医療機関で発生する診療報酬債権や、介護事業者などが取り扱う介護報酬債権、または調剤薬局などで発生する調剤報酬債権などを買い取り対象としたファクタリングサービスは、「介護・医療ファクタリング」や「医療ファクタリング」などと呼ばれます。

医療・介護ファクタリングの大きな特徴となるのは、審査通過率の高さと手数料の安さです。

診療報酬債権の請求先は、社会保険診療報酬支払基金や国民健康保険団体連合会であり、これらの機関は倒産などのリスクがまず考えられません。

そのため信用力が審査で重要視されるファクタリングにおいては高い評価が得られ、好条件での買取が実行されるのです。

つまり診療報酬・介護報酬・調剤報酬などは、非常に買取型ファクタリングに適した債権となりますので、対象となる企業には資金調達への積極的な活用をおすすめいたします。

「一括ファクタリング」は売掛先主導による手形に変わる決済手段

「一括ファクタリング」は手形での取引を発展させ簡略化したような資金調達方法であり、売掛先(債務者)が支払いの手続きで発生する手間などを削減する、「決済の合理化」を主な目的として利用するサービスです。

債権者が売掛債権を早期現金化する目的で利用する買取型ファクタリングとは異なり、一括ファクタリングは債務者側がファクタリング会社との間で契約を結ぶのが大きな違いとなります。

債務者側にとっては手形の発行事務が不要になるなどのメリットがある一括ファクタリングですが、債権者側にとっても貸倒れのリスク軽減効果や早期に売掛債権を現金化できるなどのメリットがあり、双方にとってプラスの効果が期待できます。

しかし債務者側は手数料の支払いが必要となり、債権者側は一括ファクタリングを利用したくとも債務者側の判断に委ねることになってしまうのが注意点となります。

「国際ファクタリング」は輸出先企業の与信調査と債権回収を代行

海外の輸入業者と貿易取引をする際の売掛債権回収リスクの軽減には、「国際ファクタリング」が役立ちます。

国際ファクタリングの働きは、海外の輸入業者の信用情報の調査と代金回収の代行です。

支払いが遅延した際の保証を付けられるのが基本であり、万が一取引先に何かが起きたとしても売掛債権の代金が回収できるため、国内の輸出業者が背負うリスクを大幅に軽減することができます。

従来使われていた信用状を用いた取引よりも手間とコストが遥かに小さいのも特徴ですが、買取型ファクタリングのような売掛債権の早期現金化を目的としたサービスではない点は理解していただく必要があります。

また国際ファクタリングは海外のファクタリング会社が手続きに加わるため、実質的に4社間での取引となります。

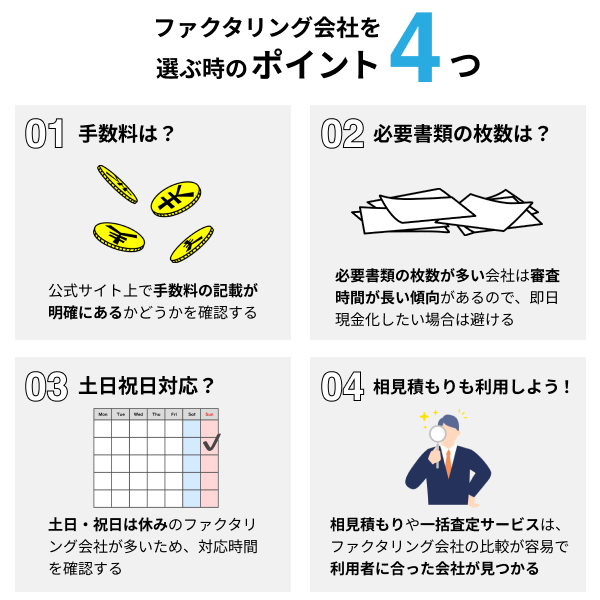

「銀行系・独立系・ノンバンク系」ファクタリング会社の違いと特徴

買取型ファクタリングの申込先を検討される際には、運営を行っているのがどのような場所かを確認していただくことも大切です。

ファクタリングを業務として行っている場所としては「銀行系・独立系・ノンバンク系」の3つがあり、それぞれでサービス内容に特徴があります。

もちろん同じ系統のファクタリング会社であっても細かな違いはありますが、申込先選びをスムーズに行っていただき満足感の高い売掛債権の現金化を行っていただくためには、銀行系・独立系・ノンバンク系の違いを知っておいていただいて損はありません。

「銀行系」は安心感が魅力だが利用のハードルは高め

銀行または銀行のグループ企業が行っている買取型のファクタリングサービスは「銀行系ファクタリング」などと呼ばれており、以下のような特徴があります。

- 申込先としての安心感が非常に高い

- 手数料が低めになりやすい

- 高額な売掛債権の買取にも対応できる

- 2社間ファクタリング非対応の場所が多い

- 利用対象を法人のみとしている場合がある

- 審査が慎重で審査通過のハードルは高め

銀行または銀行のグループ企業の運営という事で、利用する際にも多くの経営者様が安心感を感じられるはずであり、3社間ファクタリングを利用する際にも売掛先からの理解を得られやすくなるはずです。

また高額債権の買取に対応できることや手数料の低さも銀行系ファクタリング会社の魅力となりますが、審査を慎重に行うために審査通過のハードル自体が高めであり、審査時間も長めになりやすいことから短時間での資金調達完了もあまり期待できません。

また2社間ファクタリング非対応の場所も少なくないことや、個人事業主を利用対象に含めていない場所も少なくないという点も状況次第ではデメリットにもなり得ます。

買取型ファクタリングに対して安心感を求める経営者様には銀行系ファクタリングはおすすめできますが、一般的なファクタリングのメリットとして挙がる資金調達スピードや審査通過のしやすさは期待しにくいため注意が必要となります。

「独立系」は速さと利用しやすさが大きな魅力

金融機関との関係がないファクタリングサービスは、「独立系ファクタリング」と呼ばれます。

一般的なファクタリングは売掛債権の売買契約であり融資ではないため、事業を行うのに金融機関である必要はありません。

- 審査が柔軟で審査通過のハードルは低め

- 素早い売掛金買取が期待できる

- 債権譲渡登記なしでの2社間契約が利用可能

- 安全性を慎重に判断する必要がある

- 手数料が高めになる傾向がある

- 高額債権の買取に対応できない場合がある

独立系ファクタリング会社は、法人・個人事業主問わず利用可能な場所が多く、柔軟な審査が期待できることから、多くの中小企業や個人事業主が資金調達に成功可能です。

また銀行系ファクタリングとは異なり、多くの場所で2社間ファクタリングが利用できるため、急ぎの資金調達が必要な状況にも適しています。

しかしホームページに記載されている情報が乏しく安全性の判断が難しいファクタリング会社も少なくはなく、中には偽装ファクタリングなどと呼ばれている、ファクタリングを装った違法貸付を行っている場所や高額な手数料請求を行う場所も稀ですが存在しています。

ですが実際には独立系の中にも信頼できるファクタリング会社は数多くあり、ホームページの情報と併せて買取実績や口コミなどを参考にしていただくことで、頼りになるファクタリング会社と出会いやすくなります。

「ノンバンク系」は銀行系と独立系の中間的なサービス内容

銀行や銀行グループではない金融機関が運営しているファクタリングサービスが、「ノンバンク系ファクタリング」となります。

- 知名度が高い会社も多い

- 幅広い額の債権買取に対応可能

- 銀行系や独立系の良さも期待できる

- 申込先によってサービス内容が大きく異なる

- 独立系よりも審査通過が難しい場合が多い

- 銀行系よりも手数料は高めになる傾向がある

ノンバンク系と呼ばれるのは、消費者金融・クレジットカード会社・信販会社などであり、安心感を感じるだけの十分な知名度を誇る場所も珍しくはありません。

しかしノンバンク系は銀行系と独立系の中間的な存在であり、手数料面では銀行系より高めとなる傾向があり、独立系より審査通過が難しいとも言われています。

申込先によってサービス内容が大きく異なる場合が多く、ノンバンク系を利用する際には慎重な情報収集がより重要となります。

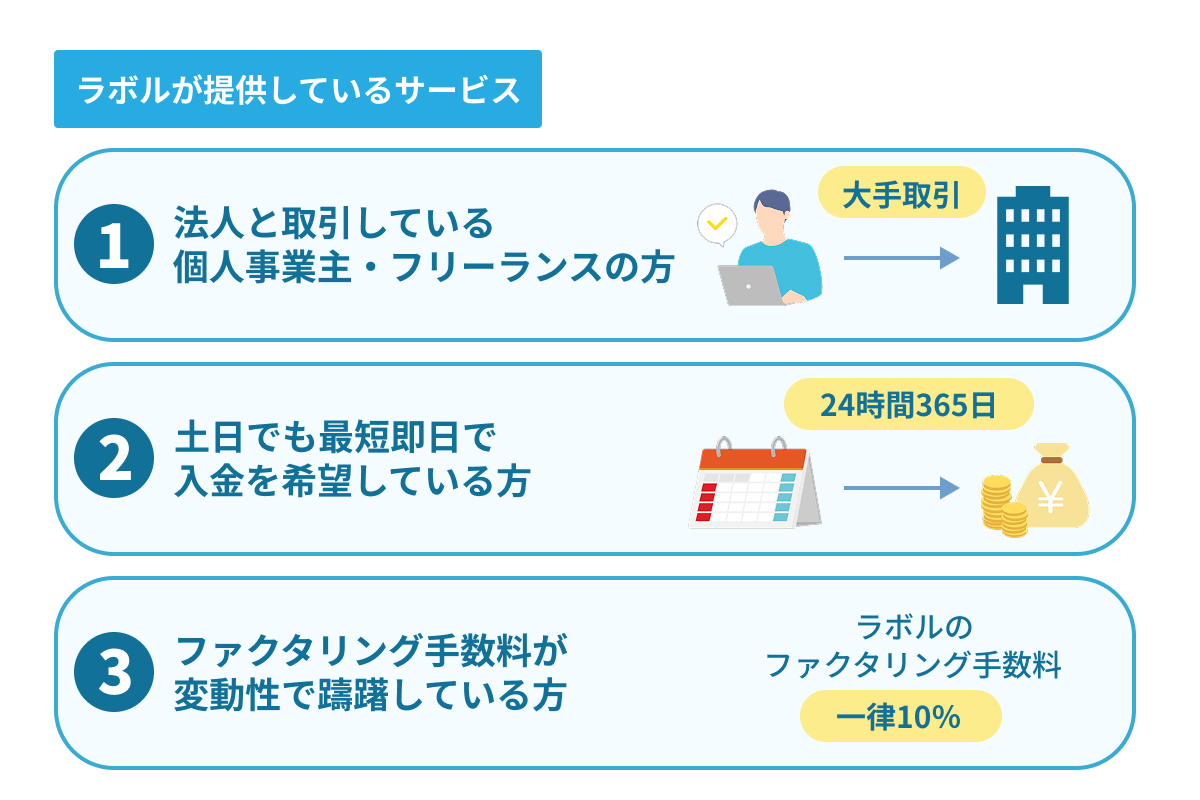

「中小企業・個人事業主」には独立系ファクタリング会社がおすすめ

中小企業や個人事業主が買取型ファクタリングを利用する際には、独立系ファクタリング会社がおすすめです。

独立系のファクタリング会社は、融資による資金調達が難しい企業の利用を想定していることが多く、状況を理解した柔軟な審査が期待できます。

また運転資金に余裕がない企業にとっては、独立系の売掛債権現金化スピードは非常に大きなメリットとなるはずです。

もちろん銀行系やノンバンク系が適している事業者も存在していますが、まずはノンバンク系から申込先を検討されることをおすすめいたします。